Notícia

4min leitura

A força que rege os mercados

O investidor corajoso que está comprando ações hoje, após um árduo período colhendo prejuízo, parece ter maior probabilidade de ganhar do que de perder

Em um conjunto de dimensões distantes e de segunda mão, em um plano astral que nunca foi feito para voar, as névoas estelares ondulantes oscilam e se separam…

A tartaruga, cujo nome é Grande A’Tuin, vem nadando lentamente pelo abismo interestelar, com gelo de hidrogênio em seu enorme e um antigo casco marcado com crateras de meteoros. Através de olhos do tamanho do mar, incrustados de remela e poeira de asteroides, ela olha fixamente para o Destino.

Num cérebro maior que uma cidade, com lentidão geológica, ela pensa apenas no peso.

A maior parte do peso é, obviamente, explicada por Berilia, Tubul, Grande T’Phon e Jerakeen, os quatro elefantes gigantes sobre cujos ombros largos e bronzeados repousa o Mundo.

Trecho retirado do livro The Colour of Magic, de Terry Pratchett

A Turtle Theory ou Teoria da Tartaruga tornou-se popularmente conhecida pelo escritor britânico de ficção científica Terry Pratchett em Discworld, sua série de 41 romances. De acordo com a teoria, o mundo é suportado por quatro elefantes gigantes que, por sua vez, ficam em cima de uma enorme tartaruga, chamada Grande A’Tuin, que nada lentamente pelo espaço.

É difícil e maluco imaginar uma tartaruga sustentando quatro elefantes no meio do universo, mas para facilitar, Terry Pratchett fantasiou algo assim:

A imagem dos quatro elefantes que sustentam o mundo é uma metáfora para explicar como o universo é mantido em equilíbrio a partir de uma série de forças que se conectam entre si. A tartaruga que sustenta os quatro elefantes é, portanto, a força que sustenta a estabilidade do mundo.

Trazendo essa metáfora para o mercado financeiro, nenhuma outra força é tão importante quanto a taxa de juro dos Estados Unidos. O próprio Luis Stuhlberger, gestor da Verde Asset, compartilhou conosco que historicamente a taxa de juro brasileira (Selic), gira ao redor da taxa de juro americana + 5 pontos percentuais. Atualmente, a Selic está em 10,50% e segue o padrão sinalizado pelo Stuhlberger, já que, por lá, o juro está entre 5,25% e 5,50%.

Olhando especificamente para o cenário americano, a curva de juros por lá já indica um corte de 1 ponto percentual neste ano e mais 1 ponto percentual no ano que vem – entre janeiro e setembro – atingindo o patamar de 3,25%. Essa expectativa de queda se deve ao fato de o mercado estar prevendo uma inflação controlada devido à menor atividade da economia americana.

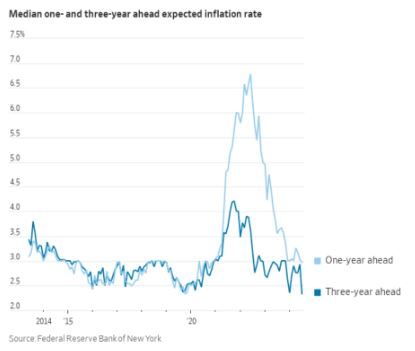

As expectativas para 3 anos de inflação caíram para 2,33%, menor patamar desde a origem da pesquisa, em 2013, e as expectativas para 1 ano de inflação caíram de 3,02% para 2,97%.

Você deve estar se perguntando: “Se os Estados Unidos cortarem o juro, aumenta-se a probabilidade do juro cair por aqui, não?” Seguindo a dica do Stuhlberger, sim. Só que a própria Verde, junto com a Itaú Asset e a Genoa Capital dão como certo uma alta na taxa Selic já em setembro, como pode-se ler nesta matéria publicada ontem aqui.

A visão das três casas vai de encontro ao que já está precificado na curva de juros brasileira. Conforme podemos observar na tabela abaixo retirado da Bloomberg, espera-se que a taxa Selic suba nas próximas reuniões:

Apesar de parecer ruim num primeiro momento, visto que juro alto desacelera a economia e eleva o custo de dívida das empresas, com efeito direto nos lucros auferidos por elas; num segundo momento, pode ancorar as expectativas de longo prazo do juro brasileiro – extremamente importante para se chegar ao real valor de uma empresa – e ainda causar uma queda mais veloz da Selic no ano que vem.

Dessa forma, chego em dois cenários possíveis positivos para quem investe em ações:

No primeiro, o COPOM sobe os juros no Brasil mesmo com o Banco Central dos Estados Unidos empurrando o juro pra baixo, o que aumentaria a diferença entre o nosso juro e o juro deles em mais de 5 pontos percentuais apreciando o real e melhorando as perspectivas de inflação à frente, que por sua vez, fariam a curva de juros “fechar” e a bolsa andar.

Enquanto que no segundo cenário, o COPOM mantém os juros diante de uma possível recessão nos Estados Unidos, que fariam o juro cair de maneira ainda mais acelerada que o projetado por lá.

Parece improvável, mas é possível. Se os EUA desacelerarem com tal intensidade, dificilmente não seríamos impactados por aqui. Ruim pra bolsa num primeiro momento, já que os lucros das empresas cairiam, mas bom num segundo momento já que a atividade mais fraca manteria os juros mais baixos por lá.

O ponto que eu gostaria de chamar sua atenção é: a tartaruga gigante que nada pelo mercado financeiro, em um futuro tão próximo quanto setembro levará a força que rege os mercados para baixo, e isso é muito relevante para os ativos financeiros do mundo todo.

Esse contexto não significa que a bolsa vai subir de forma rápida e relevante. Mas na minha opinião, o investidor corajoso que está comprando ações hoje, após um árduo período colhendo prejuízo, parece ter maior probabilidade de ganhar do que de perder.