Notícia

3min leitura

Devia ter entrado na bolsa antes; e agora?

10 conselhos para quem não comprou ações na hora certa (ou comprou e está com medo)

A CompoundLetter de hoje é inspirada nas várias mensagens que recebemos de basicamente dois tipos de investidores: aqueles que ficaram de fora da forte valorização que a bolsa brasileira teve desde meados de março e aqueles que entraram nesse breve rali mas querem saber se é hora de sair ou não.

As linhas abaixo são fruto da reflexão que tivemos nos últimos dias, não só pelas perguntas enviadas mas também pelo que fizemos recentemente na Carteira Market Makers – sem revelar os nomes das ações em respeito aos assinantes, mas fizemos caixa reduzindo a participação em duas empresas que, após esse rali, estão mais próximas do nosso preço justo.

(Aliás, se você ainda não conhece a Carteira Market Makers, deixo aqui o link para você saber mais sobre nosso trabalho como analistas).

Aqui vão alguns conselhos para quem está vislumbrado com o recente rali da bolsa:

1. Depois que a bolsa sobe, é óbvio dizer que estava barata. Mas lembre sempre que não dá pra comprar bolsa “barata” com as manchetes de jornal trazendo boas notícias. Para as ações estarem baratas, o entorno precisa estar muito ruim.

2. O contrário também é verdadeiro: não espere um “sinal vermelho” surgir para vender suas ações – quando ele chegar, certamente a hora de vender já passou.

3. Busque sempre ter caixa – ainda mais com um juro tão alto como no Brasil. Gestores de fundos de ações precisam estar muito comprados em momentos de alta para não ficarem atrás do Ibovespa. Mas você, como um investidor pessoa física, não deve nada pra ninguém e pode deixar o dinheiro rendendo à espera de oportunidades. Ainda somos muito bem pagos para esperar.

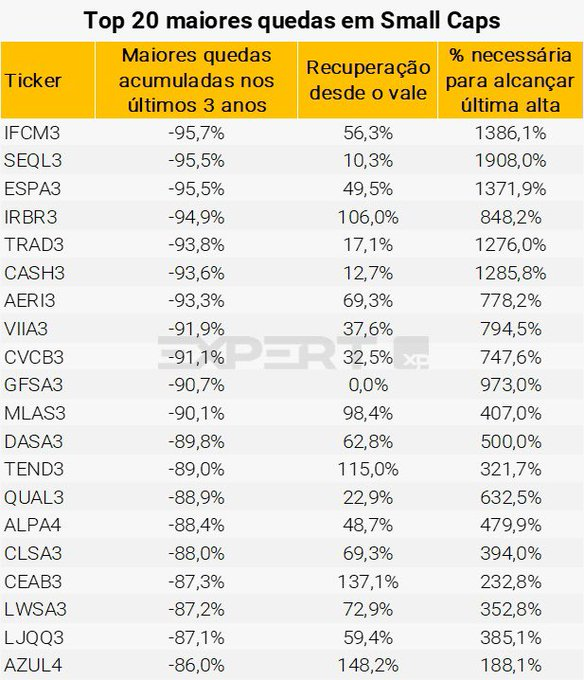

4. Small caps são o caminho, tanto por serem mais sensíveis à queda da taxa de juros quanto por muitas delas terem sido amassadas na bolsa pela forte saída de capital dos fundos de ações. Mas não se iluda com qualquer uma que caiu demais: seja seletivo.

5. Cuidado com os solavancos de curto prazo: a Selic ainda não começou a cair e o mercado ainda está “leve”, com poucos fundos posicionados na compra. Mas o “técnico” não está tão bom quanto antes, dada a forte alta em quase linha reta dos índices de ações. Como a alta foi forte, uma também forte correção para baixo nos preços pode ser assustadora, apesar de saudável.

6. Reforço a importância do caixa, pois o Brasil é Brasil. Já vimos bons momentos do nosso mercado reverterem completamente por surpresas nada agradáveis – caso do Joesley Day em 2017 e da greve dos caminhoneiros em 2018. É raro, mas acontece muito. Nessas horas, ter caixa te garantirá um sono melhor.

7. Deixe seu viés político fora do mercado: essa alta da bolsa pouco tem a ver com o fator Lula. O PIB mais forte que o esperado e a inflação mais fraca que o previsto alimentaram a expectativa por cortes na Selic, e isso explica muito mais coisa do que qualquer medida do presidente. Diria até que o Ibovespa sobe “apesar do Lula” e não “por causa do Lula”, tendo em vista várias declarações dada pelo atual presidente.

8. Fazendo um “advogado do diabo” contra quem gosta de investir com foco em dividendos: quem paga dividendo acima do limite mínimo na prática está dizendo isso: “olha acionista, eu não tenho nada de bom para investir e fazer meu negócio crescer, então leva aqui esse dinheiro e faça melhor uso do que eu“.

9. Não venda só porque uma ação subiu demais. Para isso serve o cálculo da margem de segurança e a atualização dos modelos de resultados. Temos um caso recente na nossa carteira que subiu 40% desde que entrou e, mesmo com essa alta, o papel encontra-se mais barato do que antes da recomendação. Isso porque o resultado que ela entregou mostrou que, na verdade, nossas projeções estavam conservadoras.

10. Não compre só porque ela caiu demais. Rodou por aí uma tabelinha da XP mostrando vários IPOs que caíram mais de 85% desde a chegada na bolsa em 2020/2021. Para voltar ao preço de estreia, eles precisariam subir mais de 1000%. Mas será que essas empresas vieram para a bolsa no preço certo? O futuro não é mais como era antigamente.