Notícia

9min leitura

GetNinjas (NINJ3): foi bom enquanto durou

O desenrolar da tese oportunística de GetNinjas

It was really, really good (Realmente foi bom, realmente foi)

You made me happy every single day (Você me fez feliz, todos os dias)

But now I’ve got to go away (Mas agora eu tenho que ir embora)

Baby, baby, baby, baby (Baby, baby, baby, baby)

That’s when it’s calling me (É quando algo me chama)

I said, that’s when it’s calling me back home (eu disse, é quando algo me chama de volta pra casa)

Babe I’m Gonna Leave You

Led Zeppelin

Uma das histórias mais comoventes da mitologia grega é a de Orfeu, cantor brilhante e tocador de lira, arrasado pela morte de Eurídice, sua amada. Diz a lenda que desesperado e sofrendo com a sua perda, ele desce ao mundo dos mortos a fim de resgatá-la da posse de Hades, o deus do submundo. A canção emocionada que entoa é tão comovente que Hades permite trazer Eurídice de volta à vida desde que Orfeu não olhasse para a esposa até alcançarem à superfície. À beira da luz, entretanto, Orfeu olha para a amada e, em segundos, perde sua companheira para as trevas.

Essa lenda mostra o quão difícil é se desapegar daquilo que te proporcionou bons momentos, seja na vida pessoal, ou mesmo na bolsa de valores.

Ontem, foi a vez de nos desapegarmos de GetNinjas (NINJ3).

Nossa história com GetNinjas começou há exatos 43 dias, no dia 28 de agosto. Fizemos a recomendação de compra de 5% da carteira em GetNinjas ao preço de R$ 4 por ação.

Diferentemente das outras teses da carteira, NINJ3 se tratava de uma tese oportunística ou special situation, no jargão do mercado financeiro. Lembro muito bem do momento em que soltamos a recomendação para os membros da Comunidade: um mês antes, havíamos gravado o episódio com o Daniel Goldberg, que nos deu uma aula sobre investimentos oportunísticos e sobre os porquês deles existirem; e eu havia escutado um podcast com Seth Klarman, um dos value investors que nos inspiram, falando sobre esse tipo de tese de investimento.

Ouvir esses dois investidores nos deu o incentivo necessário para que a gente abrisse nossa mente para a possibilidade de comprar GetNinjas. Eu digo ‘abrir a mente’ porque se tratava de uma oportunidade à lá Benjamin Graham, o pai da análise fundamentalista e do value investing.

É bem verdade que o que mais queremos e buscamos é encontrar empresas boas, com vantagens competitivas, que retornem dinheiro aos acionistas, que sejam pouco ou mal cobertas pelo mercado e que estejam negociando com boa margem de segurança para o seu valor justo. Mas não nos prendemos somente a esse tipo de investimento.

Nosso interesse em GetNinjas estava nos ativos que ela possuía e no preço que estávamos pagando por eles: na data da recomendação, a empresa tinha R$ 270 milhões em caixa líquido (sem nenhuma endividamento no balanço) e negociava a um valor de mercado de R$ 200 milhões – ou um “Enterprise Value” (Valor da Firma) de R$ 70 milhões negativos.

Contudo, só estar barata não é condição suficiente. Seria preciso ter algum gatilho capaz de destravar o valor desse caixa.

Como a GetNinjas havia queimado caixa nos trimestres anteriores, o mercado perpetuava que ela continuaria queimando caixa nos trimestres subsequentes até que esse caixa desaparecesse dali.

Compreensível.

A GetNinjas entrou na B3 em maio de 2021 sendo avaliada por R$ 1 bilhão e levantou R$ 300 milhões em recursos financeiros que seriam utilizados em marketing, contratação de profissionais ligados a TI e novas iniciativas, tais como uma fintech.

Como no mercado de ações são as expectativas que justificam quanto os investidores devem pagar por um negócio, é importante darmos um passo atrás e entender quais expectativas o mercado tinha para GetNinjas quando ela abriu seu capital na bolsa.

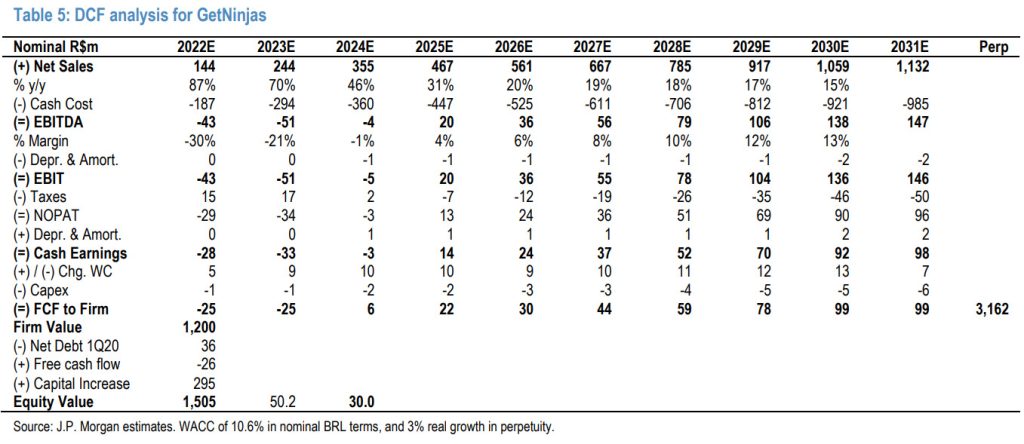

Neste relatório de início de cobertura de um banco de investimento americano enviado a clientes em junho de 2021, os analistas projetavam um crescimento composto de receita da ordem de 60% ao ano entre 2020 e 2025. Dessa forma, a companhia sairia de uma receita de R$ 42 milhões em 2020 para incríveis R$ 467 milhões em 2025. Entre os pilares da tese estava um mercado endereçável avaliado em R$ 550 bilhões.

As estimativas se mostraram tremendamente desconectadas com a realidade. É possível argumentar que a empresa guiou mal os investidores, que a pandemia inflou os dados operacionais, mas o fato é que a empresa entregou bem aquém do prometido no IPO e o desempenho da ação refletiu essa quebra de expectativas.

Dentre os pilares da nossa tese: (i) achávamos a empresa barata, negociando abaixo do caixa líquido, (ii) suspeitávamos que a queima de caixa estava no final da sangria e (iii) ao juntar os dois pilares anteriores, esperávamos que a empresa rodasse com um caixa bem abaixo dos R$ 270 milhões, abrindo espaço para parte dele ser distribuído para os acionistas.

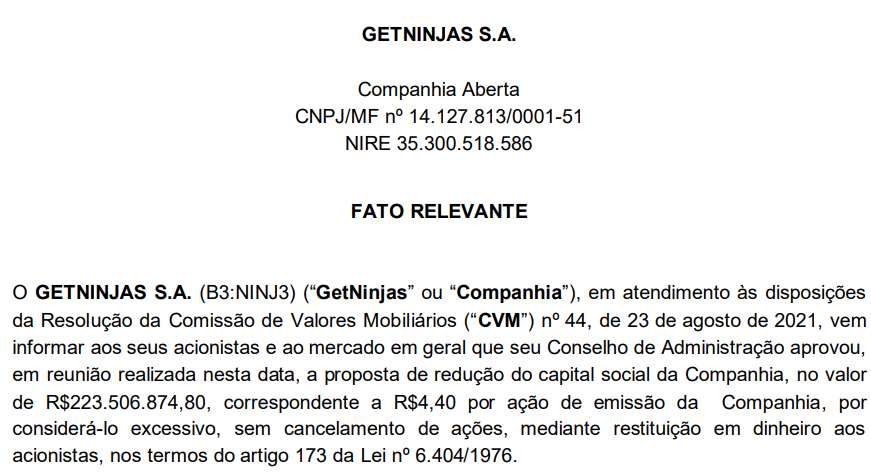

Eis que no dia 31 de agosto, os acionistas da companhia aprovaram em Assembleia Geral Extraordinária (AGE) uma redução do capital social no mesmo montante dos prejuízos acumulados no balanço da empresa:

Nossa leitura foi que esse era o primeiro passo para que a empresa pudesse distribuir dividendos, iniciar um programa de recompra de ações e eventualmente até aprovar uma redução de capital distribuindo o excedente de caixa para os acionistas.

Um risco, mas também uma oportunidade da tese era que por ser uma empresa de capital pulverizado e sem a figura de um controlador – até então, o maior acionista com 18% da companhia era o CEO e fundador Eduardo L’Hotellier – a GetNinjas poderia ser ‘alvo-fácil’ de algum investidor interessado em controlá-la, ainda que ela tivesse poison pill, obrigando o investidor que adquirisse 25% da companhia a fazer uma OPA para todos outros acionistas.

Qualquer suspeita desse cenário poderia acelerar o processo de redução de capital da companhia e eventual distribuição para os atuais acionistas. E foi exatamente isso o que aconteceu…

No dia 21 de setembro, a empresa divulgou em fato relevante que o Conselho de Administração da companhia aprovou uma proposta de distribuição de caixa de R$ 223,5 milhões, o equivalente a R$ 4,40 por ação (exatamente o preço de fechamento das ações no dia anterior à notícia) a ser votada no dia 23 de outubro.

As ações de NINJ3 até reagiram positivamente à notícia, subindo mais de 10% ao longo do dia, mas devolveram quase tudo e fecharam cotadas ao preço de R$ 4,42.

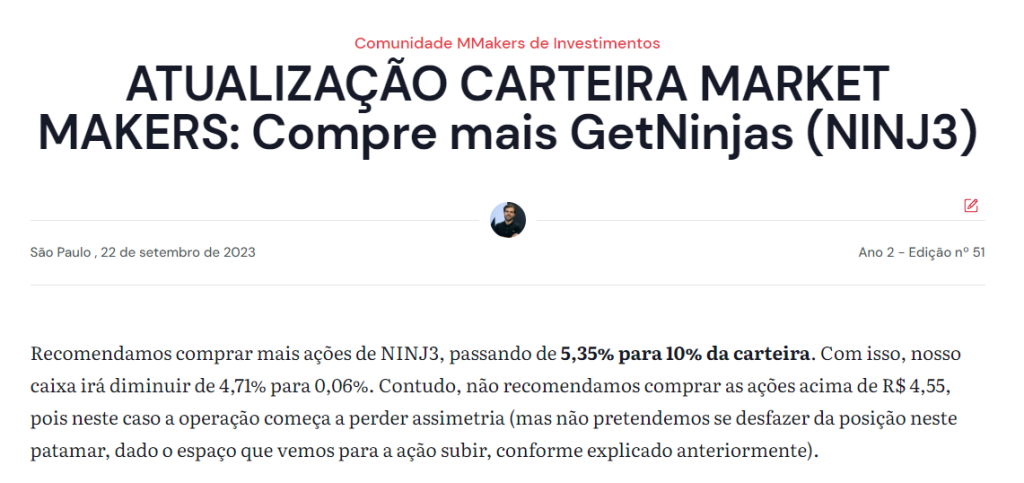

Nesse dia, aumentamos nossa posição para 10% da carteira.

Ao preço de R$ 4,42 por ação, o valor de mercado da Getninjas era de R$ 224,5 milhões. Ou seja, tirando o caixa que poderia ser pago pela empresa, estávamos falando de uma empresa com R$ 60 milhões de faturamento anual e R$ 46 milhões de caixa remanescente (R$ 0,90/ação) que estaria valendo R$ 1 milhão (224,5 – 223,5 -> valor da redução de capital anunciada). Com R$ 97 milhões de prejuízo acumulado, a assimetria nos parecia enorme.

Por outro lado (e até hoje, na verdade), temos a suspeita de que o que realmente motivou a companhia a propor essa redução de capital foi uma gestora chamada REAG Investimentos.

Entre o dia 11 de setembro e 20 de setembro, a REAG comprou 18,34% da GetNinjas. Lembrando que a NINJ propôs a redução de capital no dia seguinte, dia 21.

Conforme descrevemos em texto enviado aos membros da Comunidade e posteriormente via CompoundLetter, o risco era se um investidor ativista aumentasse a participação na GetNinjas com o intuito de ter ações suficientes para barrar a redução de capital.

E foi exatamente esse o cenário que se desenhou na própria sexta-feira, dia 22: após o fechamento daquele pregão, a GetNinjas informou que a REAG havia aumentado sua participação para 24,38%. No mesmo dia, a REAG, em nota ao mercado, disse ser contrária à redução de capital, entendendo que ela iria limitar o crescimento da empresa.

Na prática, mesmo sendo o maior acionista individual de NINJ3, a REAG ainda não conseguiria barrar a redução de capital proposta pelo Conselho uma vez que, pelas nossas contas, os votos alinhados com a proposta de redução de capital somariam algo próximo de 35% a 40%.

Também não acreditávamos na possibilidade de ativação da poison pill, já que a OPA seria proposta pelo preço da média ponderada das ações dos 30 pregões anteriores à aquisição da participação de 25%, que nesse caso seria algo próximo de R$ 4,30/ação (abaixo da proposta de redução de capital).

Ou seja, a não ser que outros investidores se juntassem à REAG, seria difícil barrar a proposta de redução.

Resumindo: os dois maiores acionistas da companhia estavam em conflito. Ruim para os rumos da empresa, mas assimétrico para quem carregasse ações. Com dois compradores relevantes em busca de novas ações, era mais razoável imaginar que as ações fossem se valorizar do que desvalorizar abaixo de R$ 4,40 (lembrando que a ação fechou o pregão seguinte à proposta de redução de capital a R$ 4,42).

Em nosso cenário base, acreditávamos que ambos os lados da história comprariam ações, conforme trouxemos no canal da Comunidade Market Makers no Telegram:

Pois bem.

Na segunda-feira do dia 2 de outubro, a GetNinjas anunciou que o CEO Eduardo havia atingido 20,14% da companhia e, na última sexta, dia 6, um fundo exclusivo de um cliente da WHG, adquiriu 6,30% do total de ações emitidas pela companhia. Não sabemos ao certo qual o lado deste novo participante, mas por conservadorismo analítico preferimos acreditar que ele está do lado contrário à redução de capital.

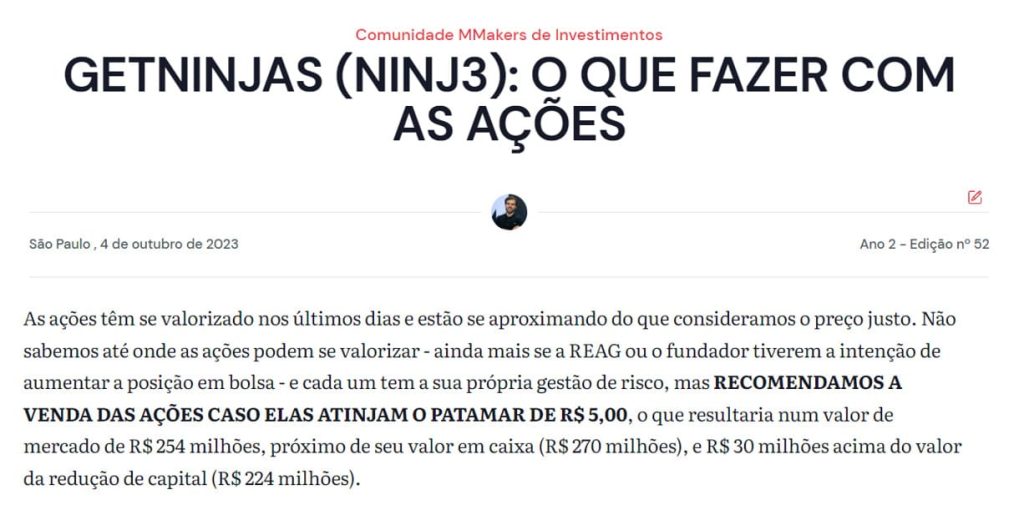

Com as ações saindo de R$ 4,00 e se valorizando para algo em torno de R$ 4,60 no mesmo período em que o Ibovespa caía 2% e o Índice Small Caps derretia 9%, sugerimos a venda das ações ao preço de R$ 5,00.

pesar da sugestão de saída, a venda seria muito mais pautada no volume de ações negociado do que no preço em si. Isso porque, em nossas contas, bastaria o lado contrário à redução de capital adquirir algo próximo de 10 milhões de ações (18% da empresa) para ter chances reais de barrar a proposta que será votada no próximo dia 23.

Com o volume negociado de 4,2 milhões de ações na sexta e impressionantes 8,7 milhões ontem, a ação chegou a bater R$ 5,19 e tivemos que encerrar nosso investimento em GetNinjas por acreditar que: 1) a ação já se encontra bem precificada, 2) não enxergamos novos gatilhos que façam a ação se valorizar, e 3) preferimos não pagar para ver o que vai acontecer no próximo dia 23 de outubro.

Após vender nossa posição em NINJ3, voltamos a aumentar posições em empresas boas cujos preços foram amassados nas últimas semanas.

Em cada despedida um final, em cada reencontro um recomeço.

Atualmente a Comunidade Market Makers está fechada para novos assinantes, mas se você quiser entrar na próxima abertura, clique aqui e deixe seu contato na lista de espera.