Notícia

2min leitura

Governo vs. BC: A batalha da Selic

Os motivos para a manutenção da Selic e o debate produtivo do episódio #37.2

Com a disparada do dólar e a queda da bolsa um dia após a superquarta, o clássico gráfico do ciclo do mercado começou a circular no Twitter e em grupos de WhatsApp com a pergunta: onde nós estamos?

Para Bruno Marques, do XP Macro, convidado do nosso episódio de ontem (#37.2), o movimento da Bolsa ontem teve um sentimento de capitulação dos investidores, estágio anterior ao desânimo.

“A Bolsa já vem mal há muito tempo. A bolsa brasileira é a pior do ano. Não sei dizer o que aconteceu na bolsa, mas acho que foi um pouco do movimento ‘não aguento mais’ dos investidores que estão comprados há muito tempo”, explicou Marques.

Em momentos assim, em que se parece estar chegando ao fundo do poço, é natural todos procurarem um culpado pela crise. Hoje o culpado preferido do governo é o juro alto.

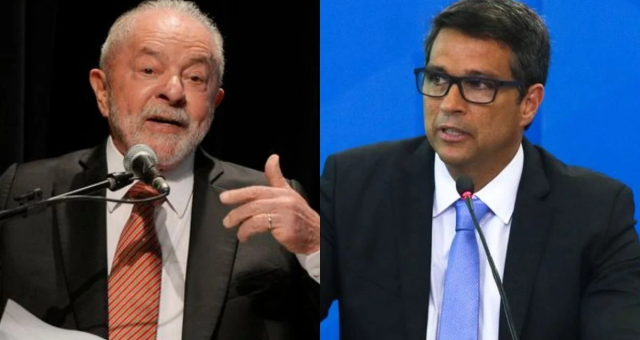

Na quarta, o Copom não surpreendeu ao manter a Selic em 13,75%. No entanto, o comunicado pós-decisão deixando claro que a intenção é de NÃO CORTAR a taxa na próxima reunião fez a militância “lutar” contra esta decisão. Mas afinal, a culpa pela taxa de dois dígitos é do Banco Central ou do governo?

Marques enxerga racionalidade na decisão do BC, porque estamos vivendo um momento de muita incerteza tanto aqui quanto lá fora. “As expectativas estão muito desancoradas, e temos uma experiência no Brasil bem nítida do que acontece quando as expectativas de inflação desancoram. Há uma enorme dúvida sobre como será o quadro fiscal daqui pra frente e há uma incerteza sobre essa crise de crédito que estamos vivendo”.

Nesse sentido, o governo contribui significativamente para essa desancoragem e por isso deixa RCN sem escolha.

Por outro lado, essa postura rígida do BC demonstra falta de sensibilidade ao momento atual, contrapõe Tony Volpon, ex-diretor do BC, e que dividiu com Bruno Marques o debate do nosso último episódio. Volpon cita o Fed, que incorporou uma crise de crédito em seu cenário, coisa que não foi levada em consideração aqui no Brasil.

“O Banco Central reconheceu que existe a crise de crédito global e local também, mas não incorporou isso na sua decisão. Preferiu incorporar apenas aquilo que é mais fácil de quantificar que é o impacto das expectativas de inflação. Enquanto as projeções sobem, parece que não há nenhum impacto da crise de crédito”, enfatizou Volpon.

Mesmo sem a incorporação da crise de crédito na decisão do BC, parece ser consenso que o governo não tem contribuído para a queda da taxa pela falta de previsibilidade fiscal após o sepultamento do teto de gastos e a constante postergação da apresentação do novo arcabouço fiscal.

Marques e Tony concordaram em muitos pontos sobre a decisão de quarta-feira do BC e discordaram educadamente em outros durante o episódio #37.2. Confira o papo sobre o saldo da superquarta agora e entenda o que esperar para os mercados nos próximos meses.