Notícia

4min leitura

Guilherme Aché e o momento da indústria de fundos

Conversei essa semana com Guilherme Aché, fundador da Squadra Investimentos, gestora de R$ 17 bilhões em ativos sob gestão e que está passando incólume ao caos atual da indústria

Estamos diante de um dos momentos mais difíceis da indústria de fundos de ações e multimercados no Brasil. De janeiro de 2023 a maio de 2024, multimercados tiveram uma saída líquida de R$ 188 bilhões. Já os fundos de ações somam R$ 21 bilhões em resgates (dados da Anbima).

Pior do que a saída bilionária de dinheiro, é a falta de perspectiva de melhora. A live que fizemos semana passada ilustrou bem o momento atual: além do já esperado problema fiscal, criamos um problema onde não existia no monetário e o discurso político só nos indica que há espaço para as coisas piorarem (veja a live aqui – depois de ler a news, claro).

Misture Selic alta com uma boa dose de cenário incerto e pronto: o investidor mais cauteloso (ou mais imediatista) vai preferir sair dos fundos de ações e multimercados e esperar na renda fixa.

Mas é só isso mesmo que explica o momento atual da indústria de fundos?

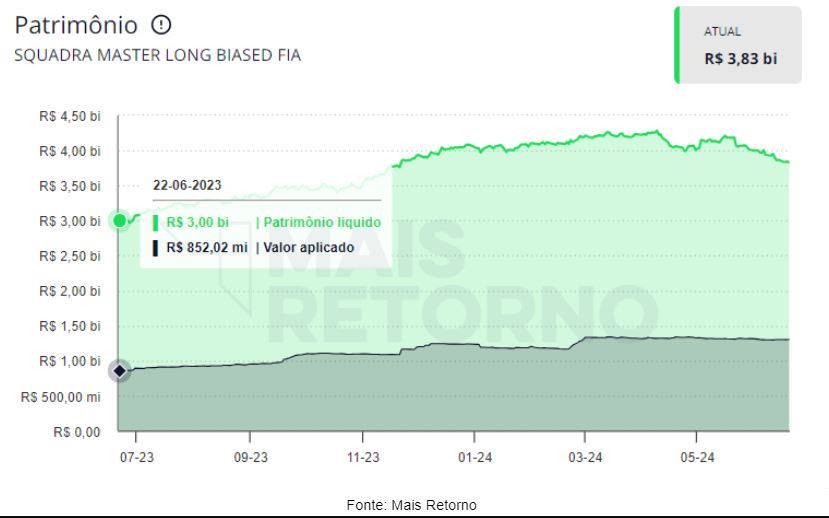

Conversei essa semana com Guilherme Aché, fundador da Squadra Investimentos, gestora de R$ 17 bilhões em ativos sob gestão e que está passando incólume ao caos atual da indústria. Pra você ter uma ideia: o Squadra Long Bias (uma das principais estratégias da casa) possui hoje R$ 800 milhões a mais de patrimônio do que tinha 12 meses atrás, totalizando de R$ 3,8 bilhões.

A conversa não tinha a menor pretensão de virar um conteúdo, eu apenas estava curioso em saber como um gestor de ações que não está sofrendo com a onda de resgates dos fundos está enxergando o momento atual da indústria. Mas a resposta ficou tão legal que pedi a ele que transformasse o conteúdo em texto para minha newsletter.

Permissão concedida, confira abaixo os melhores trechos da conversa que tive com Guilherme Aché:

###

Em primeiro lugar: acho que tem muito fundo no Brasil de ações e multimercado. São duas classes mais “at risk” e por isso já deve estar acontecendo uma redução no número de fundos. E isso deve continuar, não tem jeito.

Agora, no último “boom” do mercado, uma coisa instigante foi que a difusão de escritórios autônomos e distribuidores criou uma situação onde, na minha visão, alguns fundos foram criados artificialmente, com foco em maximizar o lucro de curto prazo destes distribuidores.

Basicamente foi o seguinte: o distribuidor chegava para o sujeito e falava assim, “faz um fundo aí que eu garanto que eu tenho funding para você”, mas o rebate seria gigante. Ou seja, o distribuidor optou por colocar o dinheiro em uma estrutura nova e não testada do que em outra já validada, pelo simples fato do primeiro ter rebates maiores.

Então foram fundos, na minha visão, artificialmente criados. E aí não tem jeito, com a economia desse jeito o mercado volta. Então teve esse ponto.

Outra coisa que me chama a atenção é a grande quantidade de fundo multimercado macro no Brasil. Vários multimercados foram criados nos últimos 10 anos. Todo ex-diretor de Banco Central criou seu multimercado. Exceto o Tombini, coitado, que foi uma gestão desastrosa… aí fica difícil captar dinheiro.

Em mercados desenvolvidos, não temos a mesma quantidade de fundos macro, pelo simples fato de que é muito difícil ganhar dinheiro de forma sistemática e consistente com essa estratégia. Mas aqui é diferente…

Com essa jabuticaba que é a quantidade de fundos macro no Brasil, reduziu-se a capacidade de você ganhar dinheiro simplesmente operando o “kit Brasil”, que é apostar na alta ou queda dos juros, da bolsa ou do dólar. A capacidade de se extrair “alfa” foi muito reduzida com a proliferação de fundos multimercados.

A consequência disso: a turma começou a ir para fora. Investir em juros de outros países, em empresas do S&P, operar o macro fora do Brasil. Aí meu amigo, é difícil acreditar que essa turma consiga ganhar dinheiro de forma sistemática lá fora, né? É muito difícil, não acredito que você simplesmente abre um escritório em Londres ou Nova York e aí vai conseguir extrair dinheiro de um mercado extremamente competitivo.

Acho que há muito mais dificuldades nos multimercados em encontrar vantagens competitivas. Por isso que nessa classe a consolidação vai ser, na minha visão, um pouco maior.

Sempre ressaltando que tem gente boa, que tem gente que vai sobreviver, que vai fazer um bom trabalho, que mesmo operando lá fora vai conseguir ter retorno acima dos outros… mas via de regra eu acho que é insustentável. Empresas para se sustentarem no longo prazo precisam ter vantagens competitivas.

Por fim, tem um ponto conjuntural importante: muitos estão performando mal e a grande maioria está bem abaixo da marca d’água. Isso tende a acelerar essa enxugada dos fundos.

Pra finalizar a news, deixo aqui o link do inspirador depoimento que o Thiago Kapulskis (head da cobertura global dos setores de tecnologia, mídia, e telecom no Itau BBA) fez em seu LinkedIn. Ele contou das dificuldades e perrengues que teve na vida profissional antes de “ter a sorte” de estar em um cargo que hoje é muito preterido no mercado.

O depoimento serviu até para contrabalancear a visão dura do Aché sobre o momento atual.

Dias melhores virão.

Frase da semana: