Notícia

6min leitura

O que 3ª Guerra Mundial, SAF e descarbonização têm em comum?

As grandes oportunidades, o diferencial de fato, está em entender mais profundamente as coisas

“Vejo pessoas crescerem na vida não porque são as mais inteligentes, nem mesmo as mais dedicadas, mas sim porque são máquinas de aprender. Elas vão para a cama todas as noites um pouco mais sábias do que eram quando se levantaram […] Nada me serviu melhor em minha longa vida do que o aprendizado contínuo. Passei a vida praticando constantemente a abordagem multidisciplinar e não posso dizer a vocês o quanto isso fez por mim. Tornou a vida mais divertida, tornou-me mais construtivo, tornou-me mais útil para os outros e tornou-me imensamente rico.”

Charlie Munger

Antes de falarmos de mercado, uma reflexão sobre o “quote” acima: aqui no Market Makers somos obcecados pelos ensinamentos passados por Warren Buffett e Charlie Munger. Motivo simples: temos ciência de que, se vamos copiar algo que já foi feito por alguém, então que a gente copie os melhores. Roube como um artista.

Após a morte do Charlie Munger, meu sócio Matheus fez uma newsletter espetacular com alguns dos maiores aprendizados sobre o maior parceiro de Buffett. Vou deixar o link aqui, pois de lá que eu tirei o quote acima e tem muitos outros lá que valem a pena serem lidos e relidos pelo menos uma vez por mês.

Lembrei da frase acima após encerrar a última semana e ver os conteúdos que publiquei no Market Makers:

Primeiro, o CEO da Tupy nos deu uma aula sobre por que o futuro do planeta passa pela descarbonização; depois, mostramos como as SAFs (Sociedades Anônimas de Futebol) vão revolucionar o futebol brasileiro – e como é possível investir nisso; por fim, uma aula de geopolítica que já foi assistida por mais de 120 mil pessoas em apenas três dias.

Deixarei o link dos três conteúdos no final do texto. Mas a reflexão que deixo aqui é: às vezes as notícias de curto prazo parecem ser a coisa mais importante a serem entendidas e consumidas, seja pela reação imediata dos mercados ou por pura ansiedade de querer saber tudo. Mas as grandes oportunidades, o diferencial de fato, está em entender mais profundamente as coisas. Be like Munger and Buffett

(E sim, eu tenho o emprego dos sonhos: estou o tempo todo estudando diversos assuntos com pessoas extremamente inteligentes e aprendendo algo novo a cada conversa).

Agora, vamos ao mercado:

Nada novo no front, a bolsa continua barata apesar do Brasil continuar ajudando a deixá-la ainda mais barata. Mas uma reflexão do Samuel Pessôa, na sua última coluna da Folha de S. Paulo, me chamou atenção:

Ele mostrou como, desde que o arcabouço fiscal foi criado, havia problemas claros que afetariam a saúde financeira do Brasil – como a indexação do gasto de saúde e educação na receita em vez de no gasto total, ou a indexação do salário mínimo no PIB absoluto em vez de ser em uma medida de produtividade do trabalho.

Embora já estivesse desde o início do arcabouço, a ficha do mercado só caiu um ano depois – a ver com o dólar a R$ 5,40 e a curva de juros projetando a Selic de volta para 11% no ano que vem. A conclusão do Samuel: ou Lula muda o arcabouço fiscal ou ele não poderá ter pretensões políticas em 2026.

Se era tão óbvio, por que o mercado demorou tanto pra digerir isso? Chuto que o cenário de juros caindo no mundo todo iria se sobrepor a essas más notícias no curto prazo e o Brasil ganharia tempo para fazer esses ajustes. Como o juro não vai mais cair, a dura realidade prevaleceu. Gradually and then suddenly.

Essas mudanças que parecem graduais mas se tornam de repente fizeram eu e o Matheus termos longas conversas na última semana sobre nossos investimentos. Os assinantes da Comunidade Market Makers receberam uma parte dessa reflexão neste “podcast” enviado pelo Math:

Por respeito aos assinantes, que têm acesso a esse conteúdo exclusivo nosso, não abrirei todo o teor da conversa, mas o grande ponto que o Math abordou no áudio é: os fundamentos das nossas empresas investidas pioraram na mesma proporção que os preços?

Nós achamos que não: os preços pioraram muito mais do que os fundamentos.

Mas acontece que, num momento em que “caiu a ficha” no mercado de que o curto prazo vai ser pior, o dinheiro em bolsa dos investidores mais imediatistas vai para algo mais seguro e/ou conservador.

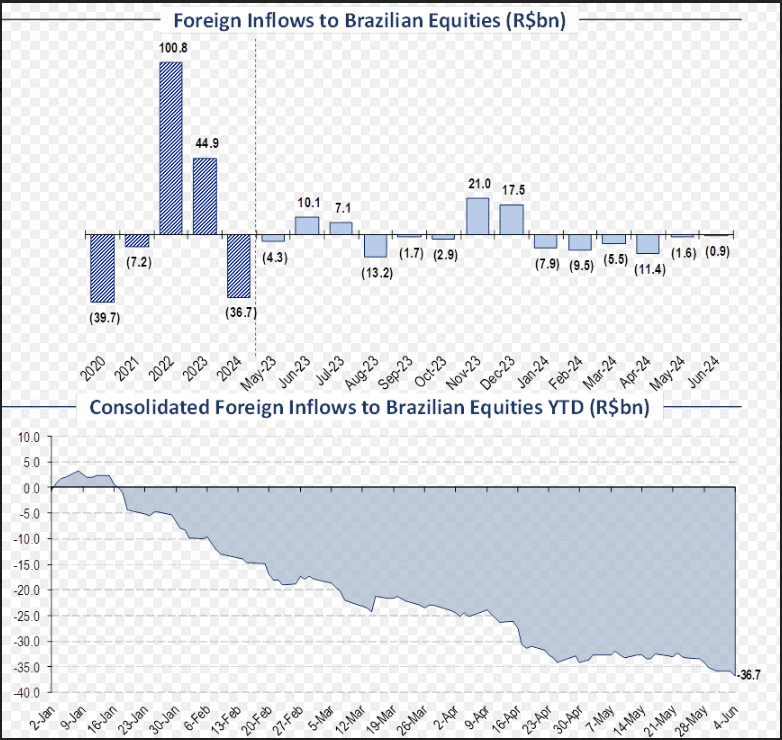

E só pra não deixar dúvidas de que o investidor está saindo da bolsa, basta ver as duas imagens abaixo: a primeira mostra o fluxo de estrangeiros na bolsa…

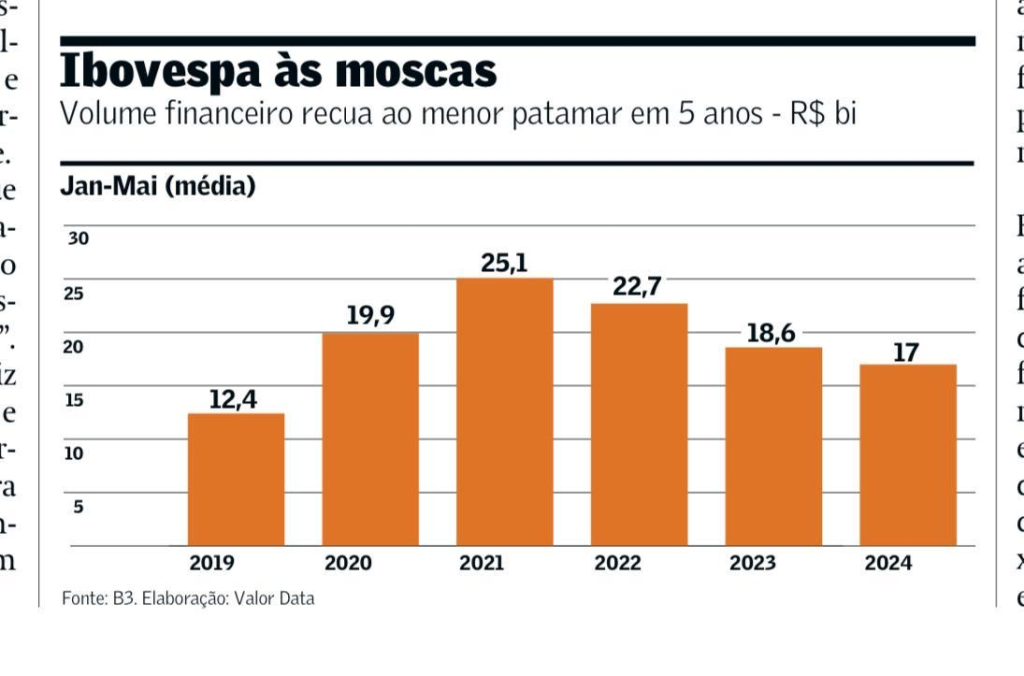

… e a segunda mostra a queda do volume médio diário negociado com as ações do Ibovespa:

Mas o dinheiro que colocamos na bolsa não é o do curto prazo: não estamos comprando nada com a cabeça de ganhar no próximo mês. Investimos com a mentalidade de nos tornar sócio das empresas, de ficar com elas por muito tempo. Foco no longo prazo (lembra de copiar o Buffett?).

E nisso, vemos muitas empresas com excelentes resultados a serem entregues nos próximos anos, com disciplina financeira mas que, seja por liquidez ou por mero fluxo do mercado, estão vendo suas ações caírem na bolsa.

E como aprendemos perfeitamente com Gustavo Constantino (gestor da Távola Capital), se a ação cai mas os fundamentos não pioraram, então a TIR (Taxa Interna de Retorno) deste investimento aumentou! Você está sendo melhor remunerado para carregar tal posição. Aproveite!

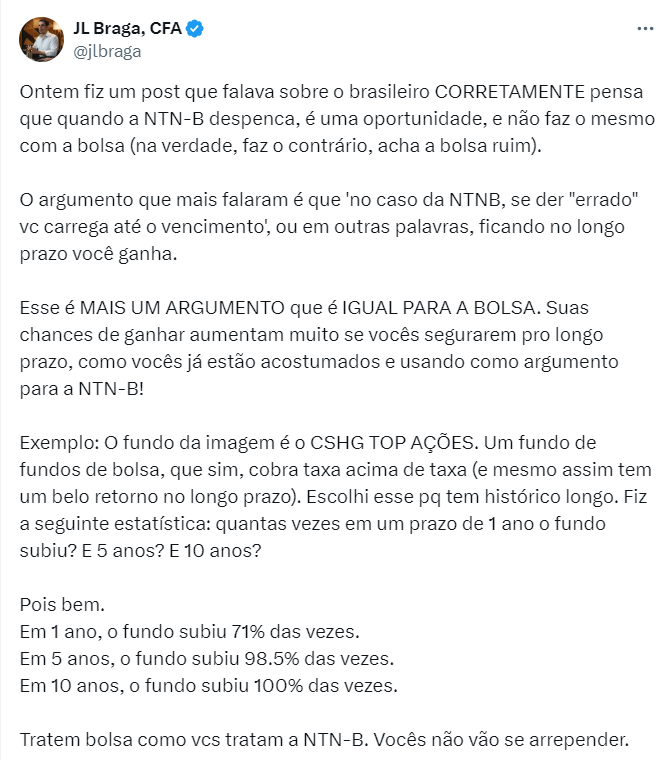

Corroborando com isso, nosso amigo João Braga (gestor da Encore Capital) tweetou essa reflexão no fim de semana, que é ótima para usar contra os defensores do “IPCA + 6%” contra a bolsa:

Apesar de tudo indicar para uma oportunidade de compra, sabemos que o momento é complexo e gera muita incerteza para os investidores. Por isso, eu e o Matheus fizemos uma live com todos os assinantes da Comunidade Market Makers na quarta (19/jun) às 18h para falarmos do momento atual do mercado e tirar toda e qualquer dúvida que possa surgir nesse momento.

Esse é um dos vários eventos exclusivos que temos com nossos assinantes. A comunidade está fechada para novos membros, mas se você ainda não faz parte do grupo, clique aqui e entre na nossa lista de espera, pois nas próximas semanas devemos reabrir a comunidade!

Avisaremos sobre a reabertura primeiro na lista de espera. Se todas as vagas forem preenchidas, não abriremos para o público geral.

Limitamos o acesso a novos membros pois queremos manter o nível de qualidade das nossas entregas. Ganharíamos muito mais dinheiro se aceitássemos uma quantidade ilimitada de membros na comunidade, mas nosso foco é a qualidade do serviço.

Se você quer fazer parte da Comunidade Market Makers quando ela reabrir, clique neste link.

Os três assuntos que citei no começo da newsletter:

1) Entrevista com CEO da Tupy, Fernando de Rizzo, e por que a tese de descarbonização será transformadora para a empresa

2) Entrevista com Guilherme Ávila (sócio da XP) e por que as SAFs vão revolucionar o futebol brasileiro