Notícia

4min leitura

O real impacto do dólar nos emergentes (e por que o Brasil pode sair ganhando)

O estudo analisou 16 economias emergentes, incluindo Brasil, México, Turquia e África do Sul, usando um painel de dados trimestrais de 1996 a 2019

Na CompoundLetter da semana passada, escrevi que o enfraquecimento do dólar era um dos vetores por trás da recuperação dos mercados emergentes.

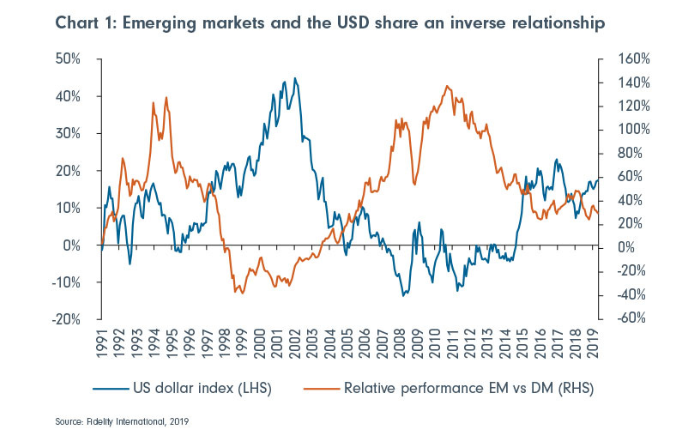

Trouxe, inclusive, o gráfico abaixo para ilustrar o comportamento de mercados emergentes quando o dólar no mundo enfraquece ou se valoriza:

O que poderia parecer apenas uma coincidência se confirmou com dados. Na CompoundLetter de hoje, trago um estudo empírico assinado por Samer F. Shousha e Bruno Cavani que trata justamente do impacto do dólar nas economias emergentes.

Cheguei até o estudo por uma gentileza do próprio Samer, que respondeu à newsletter da semana passada com o paper anexado.

O estudo analisou 16 economias emergentes, incluindo Brasil, México, Turquia e África do Sul, usando um painel de dados trimestrais de 1996 a 2019. A pergunta era simples: o que acontece com os países emergentes quando o dólar se valoriza?

Ao contrário da lógica tradicional que diz que a moeda americana mais forte estimula exportações e traz crescimento, o estudo mostra que, na prática, a valorização do dólar tem sido consistentemente contracionista para os emergentes. E não por causa do comércio exterior, mas por causa de canais financeiros.

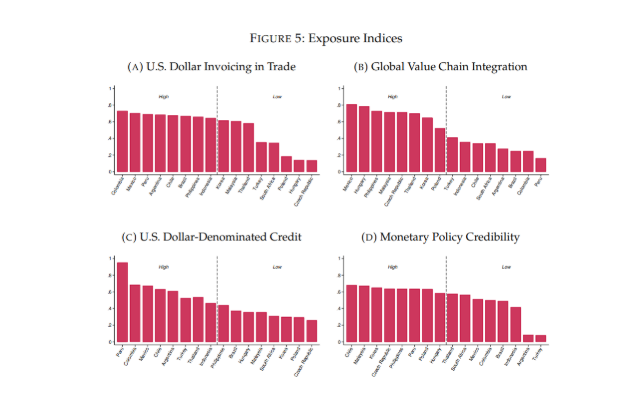

Os autores mapearam quatro canais de transmissão do dólar sobre a economia real:

- O primeiro é o da credibilidade monetária (“Monetary Policy Credibility”): quando ela é baixa, uma alta do dólar gera pressão sobre o câmbio e a inflação, levando o Banco Central a apertar os juros. É o canal mais rápido, com efeitos visíveis já nos dois primeiros trimestres.

- O segundo é o balanço patrimonial (“U.S. Dollar-Denominated Credit”): países cujas empresas e bancos têm muitas dívidas em dólar sofrem com a deterioração do patrimônio líquido quando o dólar sobe – e isso reduz o crédito e o investimento ao longo de vários anos.

- O terceiro é o da precificação em dólar no comércio (“U.S. Dollar Invoicing in Trade”): como boa parte das exportações é feita em dólar, a alta da moeda americana não melhora a competitividade dos emergentes como se imagina. E pra piorar, uma alta do dólar encarece imediatamente os produtos importados.

- E o quarto canal é o da integração em cadeias globais de valor (“Global Value Chain Integration”): países mais integrados conseguem suavizar choques cambiais. Os menos integrados – como é o caso do Brasil – absorvem os impactos de forma mais direta.

A figura a seguir mostra a relação dos países emergentes – incluindo o Brasil – nos diferentes canais de transmissão.

A análise dos gráficos

Ao olhar os quatro gráficos, o Brasil revela um perfil curioso – não somos os mais frágeis, mas também não somos blindados. É como se estivéssemos no meio do campo de batalha, com colete, mas sem capacete:

- Alta dependência de exportações em dólar, o que reduz os benefícios cambiais em momentos de desvalorização do real.

- Baixa integração em cadeias globais, o que nos torna menos resilientes a choques industriais, mas também menos expostos a contágios externos.

- Baixa alavancagem em dólar, nosso ponto forte: empresas e bancos não carregam dívida em moeda estrangeira, o que mitiga riscos financeiros severos.

- Credibilidade monetária intermediária, o que implica alguma vulnerabilidade de curto prazo via juros, mas sem o colapso de países como Argentina e Turquia.

Vale ainda uma observação importante sobre o Brasil como exportador de commodities. O estudo mostra que países com alta exposição a commodities tendem a sofrer mais quando o dólar se valoriza, já que os preços das commodities caem em dólar – pressionando termos de troca e receita externa. Ou seja: o dólar forte atua como um aperto duplo, afetando tanto o balanço patrimonial de uma exportadora, quanto a receita.. Na direção oposta, um dólar mais fraco tende a sustentar preços de commodities e, com isso, reforça o canal positivo para países como o Brasil, que dependem do agronegócio, da mineração e do petróleo como motores de crescimento.

Conclusão sobre dólar e mercados emergentes

Num mundo de dólar mais fraco, as condições que puniam emergentes como o Brasil começam a se inverter. Não se trata de euforia, mas de alívio. Um dólar em queda não resolve nossos problemas estruturais, mas reduz o custo do capital, melhora os termos de troca e tira pressão do Banco Central.

Num país onde o crescimento é lento, mas a percepção muda rápido, o enfraquecimento do dólar pode ser o gatilho que faltava para atrair o fluxo de investimentos estrangeiros.