Notícia

5min leitura

Parem o mercado, eu quero descer

No Brasil, paga-se muito bem por esperar. Por mais que investir em ações seja um exercício contra intuitivo (compra-se na baixa, vende-se na alta), o momento atual permite que você seja menos preciso no timing.

Neste fim de semana, visitei meu pai em Avaré. 3 horas pra ir, 3 horas e meia pra voltar. Nada como a estrada para despertar seu lado mais reflexivo” e digerir as tantas mudanças que tivemos no mercado nestes quase 5 meses de 2024.

Muita, mas muita coisa mudou de fato (fontes: minha cabeça).

Olhando em retrospectiva, fica fácil perceber como nosso mercado e sensível ao que o Fed fará com os juros nos EUA. Bastou o Fed dar a entender no final do ano que os cortes aconteceriam logo em março e em várias doses para o Ibovespa subir quase 20% em dois meses; e bastou esse “primeiro corte” ser postergado para setembro ou, quem sabe, dezembro, para nosso Ibovespa devolver tudo.

Foi barbeiragem do Fed? Volto com outra pergunta, talvez mais útil: por que as bolsas americanas, mesmo com essa mudança de rumo, estão na máxima histórica e a gente não? Ou por que a bolsa brasileira é a pior entre várias outras bolsas do mundo?

Paro na estrada pra pegar o primeiro café, para espantar o sono e agora o frio. “Carai, que café caro!”, meu irmão comenta. E minha cabeça já volta para inflação, juro subindo… será que vamos ter que nos acostumar aos 4%/4,5% de rendimento das Treasuries? Será que o Haddad acertou ao dizer na audiência pública na Câmara que a meta de inflação de 3% é duríssima? Aliás, o quão “fiscalista” Haddad conseguirá ser até o final do governo Lula?

Volto para o carro e penso no Brasil. Corremos o risco de enterrar todos os benefícios colhidos com as reformas do Temer e os dois primeiros anos de Bolsonaro-Guedes e que eram visivelmente perceptíveis na nossa atividade econômica.

Mas o problema maior recai sobre o fiscal. Uma longa entrevista do Marcos Lisboa ao Brazil Journal neste fim de semana ganhou repercussão em todos os grupos do mercado financeiro (com toda razão). Nela, ele diz que o fim do teto de gastos e a consequente volta das várias indexações criaram um paradoxo no Brasil, onde quanto maior for a nossa receita, mais inconsistente será o arcabouço (receita maior fará várias despesas, como na saúde e na educação, crescerem junto).

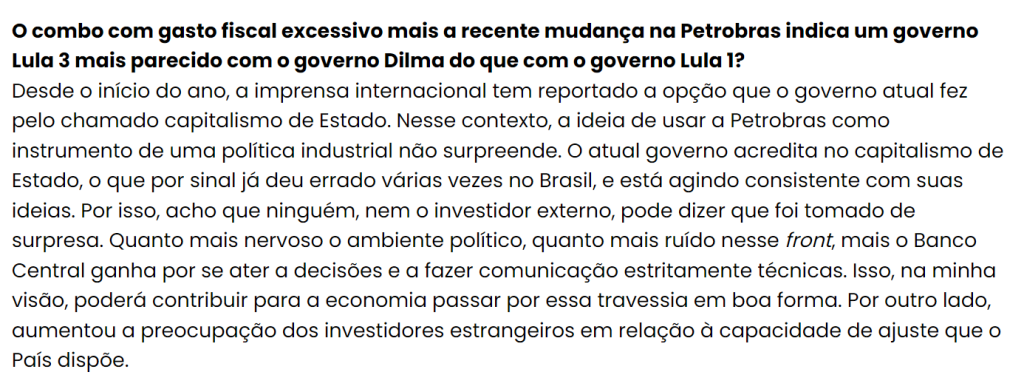

Agora com meu irmão no volante, revirei minhas anotações e lembrei de outra entrevista durante a semana que muito me chamou atenção. Mario Mesquita (economista-chefe do Itaú Unibanco) disse ao Neofeed que os estrangeiros colocaram o tema fiscal (que até outro dia nem era tão importante) como assunto prioritário ao falar de Brasil. Mas o trecho abaixo foi uma das melhores sínteses sobre o momento atual do Brasil:

Fonte: Neofeed

Complementar à ideia acima, Felipe Miranda (fundador da Empiricus, empresa sócia do Market Makers) escreveu na última edição do “Day One” este trecho sobre o compromisso do governo com o fiscal:

O arcabouço fiscal tem se mostrado frágil mesmo antes de completar um ano de vida. Mudamos as metas à primeira oportunidade, sugerindo, inclusive, que outras alterações virão, conforme surjam novas intercorrências ou nos aproximemos das eleições de 2026, quando mais uma vez devemos ser lembrados da capacidade de “se fazer o diabo para ganhar as eleições” (ipsis verbis). Não há nenhum compromisso formal com corte de gastos públicos. Todo o ajuste é feito na receita, com seus limites e suas dificuldades.

Isso talvez ajude a explicar por que nossa bolsa anda tão largada, mesmo com tantas empresas tendo soltado resultados robustos na última temporada de resultados.

“Pra que comprar bolsa se minha LCI/LCA ou CRI/CRA está pagando tão bem e com benefício tributário?”, diz meu irmão, que agora está ao volante e ouvindo minhas reflexões sobre o Brasil.

Ele está certo: no Brasil, paga-se muito bem por esperar. Por mais que investir em ações seja um exercício contra intuitivo (compra-se na baixa, vende-se na alta), o momento atual permite que você seja menos preciso no timing.

Isso sem contar as grandes dúvidas que surgem neste momento: e se o Fed empurrar o início de corte de juros para 2025? E se a Selic de repente voltar a subir (as apostas para a próxima reunião já apontam maior chance de manutenção)? E se o governo tiver mais uma “grande ideia” que nem as últimas apresentadas na Petrobras, Vale e outras companhias/agências que ele possui influência? E se a Argentina de fato bombar e ser mais um concorrente ao fluxo de capitais que poderia vir pro Brasil?

A cabeça começa a ir longe durante o tedioso trajeto da Castelo Branco. A playlist aleatória do Spotify traz o clássico “Los Angeles is Burning”, do Bad Religion, onde Greg Graffin canta na parte final da música: “how could hell be any worse?”. Achei sugestivo, me fez lembrar Luis Stuhlberger e seu famoso “no fundo do poço tem um alçapão”.

Felizmente teremos um episódio extra nesta semana: receberemos Pedro Jobim (Legacy Capital) e Walter Maciel (AZ Quest) na terça-feira (28) para entender a visão deles para o cenário atual. A escolha dos convidados não foi à toa: Jobim talvez tenha sido um dos primeiros economistas do buy side a alertar sobre os riscos do governo atual desancorar nossas expectativas fiscais; já Maciel trouxe no ano passado em nosso podcast uma das melhores explicações sobre as mudanças estruturais positivas de Brasil – e que podem estar em xeque nesse momento.

Esse episódio extra vai ao ar às 18h e será imperdível para qualquer investidor que queira entender melhor nosso momento atual.

Enquanto a vida do investidor comprado em ações segue dura, te convido a ouvir o último episódio do Market Makers, no qual tivemos uma verdadeira aula sobre como operar “short” (vendido). O link está aqui.

E lembrando que quinta é feriado, mas teremos o episódio 100 do Market Makers. Duas histórias incríveis e inspiradoras de mulheres que revolucionaram as estatais: Elvira Presta (CFO que tocou a privatização da Eletrobras) e Andrea Almeida (CFO que mudou a política de dividendos da Petrobras).

Que a semana termine com mais respostas do que perguntas.