Notícia

3min leitura

Por que o investidor deve se preocupar com os juros nos EUA?

Os treasuries estão voando

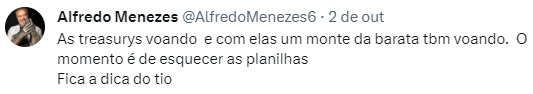

Os rendimentos das treasuries americanas vêm subindo sem parar nos últimos dias, e o mercado não está sabendo lidar muito bem com isso. Nos termos mais mundanos do Alfredo Menezes, um experiente gestor e ex-tesoureiro:

Traduzindo o “barata voando” em números do mercado: o Ibovespa está caindo e o dólar subindo. A bolsa acumula queda de 2,7% na semana, fechando ontem nos 113 mil pontos. Já o dólar, enquanto isso, subiu dos R$ 5,028 na sexta para R$ 5,145 — alta de 2,3% em apenas dois dias.

Mas o que são os treasuries? O que está acontecendo com eles? Por que isso importa aqui no Brasil? Por que o mercado está tão perdido e assustado? Nesta CompoundLetter, vamos tentar responder a todas essas perguntas e com sorte trazer um pouco de clareza para os nossos três leitores.

Vamos lá.

O que são

Os treasuries são os títulos de dívida emitidos pelo Tesouro dos Estados Unidos. Semelhantes aos nossos Tesouro Selic, Tesouro IPCA e Tesouro Pré-Fixado, são conhecidos como T-Bonds, T-Bills e T-Notes. O propósito deles é tomar dinheiro emprestado no mercado para o governo se financiar. Eles podem ser pré-fixados ou indexados à inflação.

Por que eles importam

É aqui que as coisas começam a complicar. Sempre que um investidor sério vai escolher onde alocar seu dinheiro, ele pensa no risco e no retorno. Ele compara os ativos disponíveis levando em conta essas duas variáveis, e é natural que, para um ativo mais arriscado, ele exija mais retorno. No mercado financeiro global, os ativos considerados menos arriscados de todos são justamente os títulos da dívida americanos — já que os Estados Unidos não costumam dar calotes.

Isso quer dizer que os investidores passam o tempo todo comparando qualquer ativo com os títulos americanos. Se as taxas deles sobem, os investidores vão exigir retornos maiores para todos os outros ativos. Afinal, para se correr mais risco, é preciso ter mais retorno.

O que está acontecendo

Desde junho vem acontecendo um fenômeno que preocupa, e muito, o mercado financeiro: a inversão da curva de juros dos Estados Unidos. Isso quer dizer que, além de os juros estarem altos de modo geral, os curtos, de dois anos, estão pagando taxas maiores que os longo prazo, de dez anos. Geralmente isso é um mau sinal.

A inversão da curva indica uma expectativa de queda do crescimento econômico por parte do mercado financeiro, fruto de uma futura recessão. No gráfico abaixo, a linha laranja indica a taxa de dois anos, e a linha branca, a de dez. Perceba que, além de a curva ter se invertido, a taxa nominal bateu seu valor mais alto desde de 2007.

Fonte: Bloomberg

Neste gráfico mais longo dá para perceber que as inversões da curva podem ser consideradas — e de fato são pelo mercado — um importante indicador antecedente de recessões. Veja como as últimas inversões haviam acontecido em 2000 e 2007, antes de crises.

Esse, aliás, é outro fator que pode levar os investidores para ativos mais seguros, colaborando para a queda que nós citamos no começo. E para adicionar ainda mais uma camada a tudo isso, os mais atentos podem perceber que os títulos de dez anos vêm fechando a distância em relação aos de dois, adicionando ainda mais estresse à renda variável.

Fonte: Bloomberg

O que está causando tudo isso

O pano de fundo para esse fenômeno é complexo e as causas múltiplas. Em primeiro lugar, a economia americana segue aquecida, apesar de a taxa básica de juros por lá seguir alta para os parâmetros locais, entre 5,25% e 5,5%. Os últimos dados da economia mostram emprego ainda aquecido e inflação resiliente, o que deve manter os juros “higher for longer”, ou mais altos por mais tempo.

Em segundo lugar, muitos países que eram compradores históricos dos títulos americanos, como Japão e China estão com medo de ter seus ativos tomados pelo governo americano em caso de algum conflito ou divergência diplomática — o que vem sendo chamado de “dollar weaponization”, ou transformação do dólar em arma. Assim, muitos títulos ficam sem comprador e o tesouro é obrigado a aumentar as taxas.