Há uma semana falávamos nessa CompoundLetter sobre como os dados da economia americana eram preocupantes e como tudo que acontecia lá poderia respingar aqui.

O texto versava sobre o déficit primário e o aumento das despesas obrigatórias dos Estados Unidos e sua cadeia de repercussões: os gastos públicos repercutem na inflação e nas taxas de juros locais, que por sua vez repercutem nas outras economias, sobretudo as emergentes, uma vez que os juros americanos são o grande benchmark global para qualquer tipo de investimento.

Mas nesta terça-feira, quando os últimos dados de inflação nos Estados Unidos foram divulgados, o clima de preocupação mudou, o que me leva a crer que talvez a CompoundLetter esteja passando por uma síndrome de The Economist, acostumada a marcar as mudanças em tendências do mercado — involuntariamente, diga-se — com suas capas.

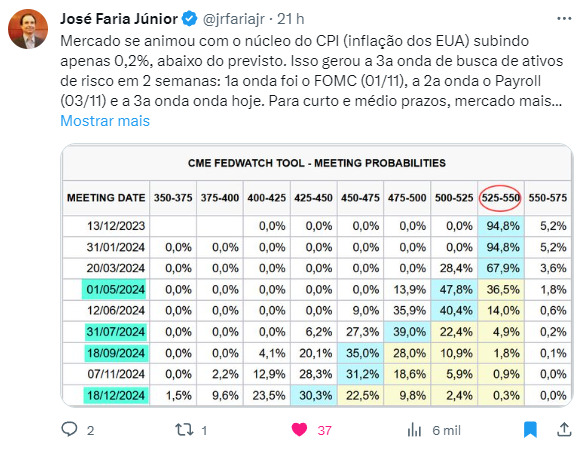

É fato que os dados de inflação animaram, e muito, o mercado, sobretudo pelo núcleo do índice de inflação ao consumidor de outubro, que subiu 0,2%, menos que os 0,3% esperados pelo consenso. Isso já fez com que as apostas do mercado para os juros americanos se movessem bastante.

O que a tabela abaixo mostra é que o mercado agora enxerga manutenção da taxa americana nas próximas três reuniões do Fed e corte nas quatro restantes do ano que vem, fechando 2024 com uma taxa básica entre 4,25% e 4,5%.

Ou seja, o ciclo de alta, para o mercado, já acabou e o ano que vem deve ser de quedas seguidas. O fim da crise parece já estar contratado.

O dado da inflação aparentemente já foi suficiente para espantar os medos causados pela alta do PIB americano anualizado no terceiro trimestre de 2023.

O esperado era 4,7%, mas o aferido foi 4,9%, o que demonstrava uma economia ainda aquecida, podendo causar um efeito inflacionário e segurar os juros no patamar que estavam.

A julgar pela performance das ações, a inflação desacelerando foi capaz de mudar o desânimo dos investidores causado pelo PIB aquecido. Na terça-feira a bolsa de Nova York subiu 1,77% e a brasileira 2,39%, passando dos 123 mil pontos. O dólar caiu 0,91% e fechou a R$ 4,84.

As consequências que esse novo contexto inaugurado na anteontem podem trazer são muito boas para a Bolsa. Com a perspectiva de queda de juros nos Estados Unidos, os títulos do tesouro americano perdem aquele poder de sugar a liquidez de todos os ativos, e pode sobrar bastante fluxo para os ativos de risco, não só lá fora mas também aqui no Brasil.

Conforme a Aline Cardoso explicou no programa 68, as condições fiscais e econômicas no Brasil já estão dadas para uma queda de juros (arcabouço fiscal, reforma tributária etc) e a consequente melhora do ambiente para ativos de risco — ambos aliás, que já vêm acontecendo.

A solução do fluxo para a bolsa brasileira, portanto, traz uma perspectiva de alta para as ações por aqui.

Isso significa que é hora de dar all-in e investir tudo na bolsa?

Não.

Veja, “all-in” e “investir” são duas expressões que nunca deveriam estar juntas. Passada a euforia da terça-feira, vale lembrar que o que tivemos até agora foi apenas um dado favorável. Um dado relevante e positivo, sim, mas não o quadro todo da economia dos Estados Unidos, que ainda vive um risco de recessão após tantos meses de política monetária contracionista. Além disso, conforme mostramos na semana passada, a economia por lá ainda tem muitos problemas para resolver.

A moral da história é que sem dúvida as condições para os ativos de risco melhoraram, mas talvez seja cedo demais para decretar o fim da crise e o começo de um novo bull market.