O episódio #07 do Market Makers, que foi ao ar ontem à noite, trouxe um bombardeio de motivos que justificam por que a bolsa brasileira está muito barata (se você ainda não viu, os links estão no final do texto).

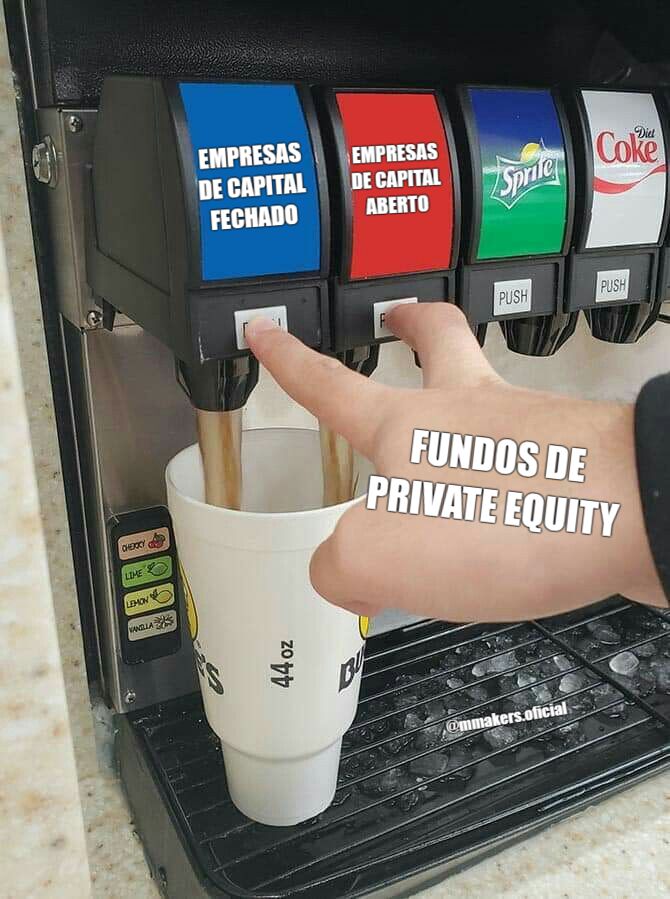

Em meio a tantos motivos apresentados pelos dois convidados (João Braga, da Encore, e Luiz Alves Jr., da Versa), um deles chamou muito a atenção pela clareza que ele representa: quando os fundos de Private Equities (que, numa tradução livre, são fundos que investem em empresas de capital fechado, ou privado) decidem investir diretamente em ações na bolsa.

“Quando esse cara entra [na bolsa] realmente dá vontade de vender tudo e ir pra bolsa”, disse João Braga. Ele citou o caso do General Atlantic, que recentemente comprou as ações da Locaweb, listada na B3.

Normalmente, um Private Equity (ou PE) compra grandes participações em empresas de capital fechado, para depois embelezá-la e vendê-la por um preço maior. Essa venda pode ser para outro PE ou, o mais comum, direto na bolsa via IPO.

A grande vantagem de fazer isso é que, numa empresa de capital fechado, você naturalmente tem muito menos investidores de olho em quanto ela vale, enquanto que uma ação não apenas tem vários analistas fazendo a cobertura dela como também tem o próprio preço de tela da ação, que te lembrará minuto a minuto quanto ela vale.

Já numa empresa de capital fechado, não há investidores especulando no intraday quanto essa companhia vale, nem mesmo analistas de bancos e casas de análise precificando seu preço por ação. O fundo de PE negocia diretamente com a empresa e, dependendo do caso, pode até conseguir condições favoráveis para a compra.

Ou seja, se um PE prefere enfrentar a concorrência dos vários analistas da Faria Lima e resolve comprar uma empresa já listada em bolsa, é um sinal de que aquela ação está MUITO barato. Foi o que ele explica no caso da Locaweb:

“Era dia 18 de maio, eu estava trabalhando e o Zé [José Sebastião, sócio da Encore] falou: ‘João, dê uma olhada em Locaweb’. Estava tendo uma direta, um ‘block’ de 40 milhões de ações, que dava R$ 300 milhões. Isso é raro acontecer na bolsa e, quando acontece, chama a atenção. Descobrimos que quem estava comprando era a General Atlantic. Esses caras são G-E-N-I-A-I-S. O Martin Escobari [um dos principais sócios da empresa] é brilhante.

E o que eles fazem? Eles compram empresas não listadas, que é diferente do que a gente faz [que é comprar empresas listadas]. As empresas da bolsa são muito bem cobertas, enquanto nas empresas privadas você tem uma assimetria gigantesca. Então pra você chegar nos analistas de um PE e falar ‘galera, não precisa mais procurar empresa de capital fechado pra comprar, pode comprar as que estão na bolsa, elas já estão baratas o suficiente’. Meu irmão, esse é um sinal muito forte.”

Braga cita ainda que, minutos após esse negócio entre Locaweb e GA, saiu na mídia que a Brookfield estava comprando uma boa parte dos ativos BR Properties. E dois dias depois, foi a vez do Santander fechar o capital da GetNet.

(Um recado legal: Braga tem mantido em sua conta no Twitter uma “thread” atualizada com algumas compras de empresas listadas, confere lá).

Como essa história vai acabar? Braga responde: “daqui dois anos, nós vamos nos encontrar novamente com o Martin. Mas dessa vez, ele vai estar na bolsa pra vender essas empresas, porque já vai estar caro”.

Se você ainda não acompanhou nosso último episódio, os links estão aqui:

Ps: nosso querido sócio e amigo, Renato Santiago, irá se casar neste fim de semana e sairá de férias pelas próximas 3 semanas. O time Market Makers deseja a ele um ótimo casamento e uma excelente lua de mel (e o Salomão já está se desculpando antecipadamente por qualquer inconveniente durante a festa).