Hoje em dia não dá para ver televisão, ouvir rádio, entrar na internet ou até andar na rua sem ver a propaganda de uma casa de apostas. Se você, como eu, acompanha futebol de perto, percebe essa onipresença facilmente, afinal, dos 20 times da Série A, 18 têm a marca de alguma bet estampada no uniforme — Palmeiras e Cuiabá são as exceções.

Desde 2018, quando as apostas esportivas foram regulamentadas por aqui, esse mercado explodiu. No ano passado, segundo a SimilarWeb, os brasileiros foram os que mais foram a esses sites, realizando 3,19 bilhões de visitas, ou 22,8% do tráfego total global. O crescimento foi de 75% contra o ano anterior, o segundo maior do mundo (no Chile foi alta de 100%). Até os jogadores de futebol têm gostado das apostas, mas isso é um assunto policial.

Talvez esses números da SimilarWeb não devessem espantar quem nasceu e passou a vida inteira no país do Jogo do Bicho, mas eu confesso que não imaginava que o brasileiro é um dos maiores consumidores de apostas do mundo.

O que me fez pensar em seguida: será que o pessoal não conhece as opções digitais de Copom?

Essas opções são um instrumento fascinante que a bolsa brasileira disponibiliza e que permite aos agentes do mercado a “negociação da variação da taxa Selic”, segundo as palavras da B3. Em um português claro e direto: você pode apostar se o Banco Central vai manter, aumentar ou reduzir a taxa básica de juros e quantos pontos base, direto do seu home broker.

Funciona como qualquer opção, mas a grande diferença é que elas são binárias. No caso de uma opção de ação você irá exercê-la, portanto ganhar, se o preço dela passar de um certo valor ou cair abaixo dele até certa data. No caso de uma opção de Copom, não adianta acertar apenas a direção, é preciso acertar o valor exato. Apostas que acertam o movimento, mas não o valor, viram pó. Isso vai ficar claro na hora dos exemplos.

O código das opções de Copom são mais longos que das de ações. Ele começa com CPM, de Copom, seguido pela letra correspondente ao mês — “Q” no caso do mês de agosto —, pelo ano, 23, e pela letra “C”, se for uma reunião ordinária, ou “P”, no caso de uma reunião extraordinária, coisa bem rara. Em seguida vêm os números: no caso de manutenção, seriam 100000. Uma alta de 75 pontos base terminaria como 100750 e uma queda de 50 pontos base, 099500.Suponha que você acredita que o Copom vai cortar meio ponto percentual. Sua opção portanto, portanto é a CPMQ23C099500. Se ele cortar, mas menos, 0,25 ponto, você perde. Só ganha quem detém a CPMQ23C099750. É preciso acertar exatamente de quanto será o corte.

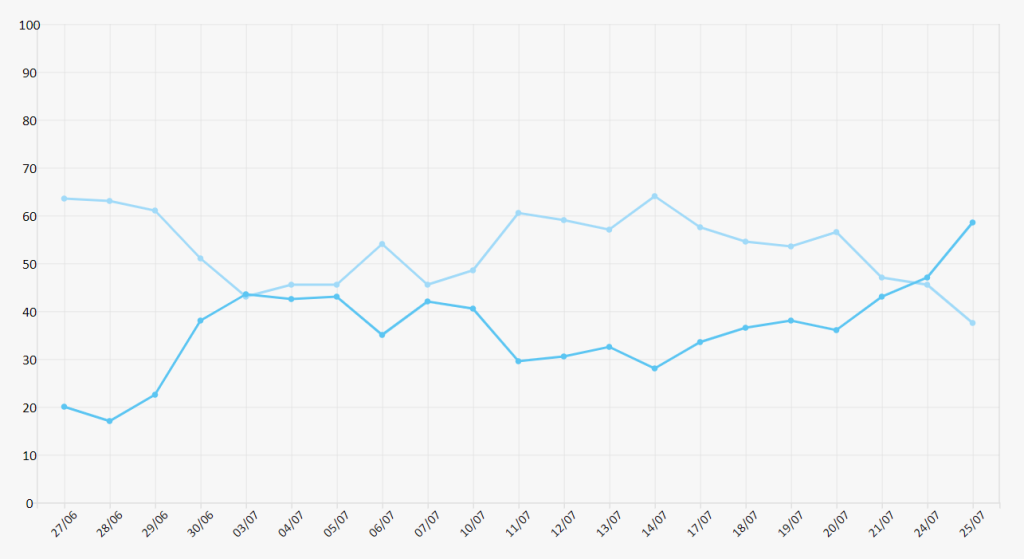

Na última terça-feira, as opções mais populares eram as que indicavam queda de 0,5 ponto percentual ou de 0,25 na Selic na próxima reunião, que acontecerá quarta-feira que vem. A primeira custava R$ 58,50 e a segunda R$ 37,50, o que pode ser lido como a probabilidade que o mercado atribui para cada uma das decisões do Copom (58,5% e 37,5%). Em termos de apostas, podemos dizer que a primeira paga 1,72 e a segunda 2,67.

Você pode acompanhar os preços dessas opções aqui neste site da B3.

Se você ficou com vontade de apostar, tenha em mente que esses contratos são negociados em lotes de cem. Portanto, para fazer uma fezinha nesses dois cenários mais prováveis, você teria que desembolsar R$ 5.850 e R$ 3.750, no mínimo. Talvez esse seja outro motivo para elas não serem tão populares. Também é importante lembrar que cada corretora tem regras e taxas próprias para esse tipo de ativo e a maioria não disponibiliza os contratos no home broker. É preciso falar com seu assessor de investimentos, se você tiver, ou com a mesa.

Proteção e termômetro

Para além das apostas do mercado, essas opções também podem ser utilizadas pelos gestores para proteção de sua carteira. Imagine um gestor que crê na melhora da economia e por isso tem ações de empresas de consumo discricionário e varejo. Se o Copom aumenta os juros, suas ações caem, por isso ter uma opção aposte nessa alta pode ser interessante por fazer o caminho contrário, amenizando a queda do portfólio como um todo.

Por isso, a performance delas ao longo do tempo também é um excelente termômetro do que o mercado financeiro espera para as próximas reuniões. O gráfico abaixo contém a evolução de preço das duas opções já citadas e a variação dos preços delas durante o mês. Perceba que a queda de 0,25 (linha mais clara) era considerada mais provável no começo do mês e como o preço para a aposta em queda de 0,5 ponto (linha mais escura) aumentou nos últimos dias devido aos dados de inflação publicados.

Se você quiser usar as opções de Copom, não se esqueça que sua perda pode ser total. Tudo que você puser nelas pode virar pó no dia da reunião que decide a Selic. Se você não pretende operar, vale a pena acompanhar a precificação delas por elas conterem a expectativa do mercado em relação ao que vai acontecer com a taxa de juros no Brasil.