Notícia

3min leitura

Será que preço importa tanto assim?

Por que as oportunidades na bolsa nem sempre são as mais óbvias

O último episódio do Market Makers – o qual eu tive a alegria de ter participado – foi uma aula sobre como encontrar ações baratas na bolsa. Esse é um daqueles temas que eu gosto de debater. Todo mundo sabe (ou deveria saber) que o preço é a variável fundamental de qualquer investimento. Ninguém quer comprar algo por mais do que vale e isso vale para tudo: carro, casa, relógio, quadro etc.

Com uma ação não é diferente: o retorno de um investimento em ação é uma variável do preço que se paga por ela. Apesar da sua extrema importância, analisar o preço de forma isolada não quer dizer muita coisa.

Um mesmo carro pode ter preços diferentes se um deles tiver a cor preta e outro tiver a cor roxa. Duas casas iguais de 100 metros quadrados podem ter preços diferentes se uma for localizada em um bairro nobre e a outra numa periferia.

E pagar barato não necessariamente pode ser um bom investimento já que o carro roxo pode ser difícil de vender e a violência na periferia pode desvalorizar a casa, por exemplo.

A grande conclusão disso é: seja comprando algo barato que pode ficar caro, seja comprando algo caro que pode encarecer ainda mais, saber a hora de comprar e vender é o atributo mais importante de um investidor. Ponto.

Diante dessa necessidade, um dos atalhos mais usados para avaliar se um investimento é atrativo ou não é através da análise de múltiplos, principalmente o Preço sobre Lucro (P/L). Falei bastante sobre o múltiplo P/L aqui.

Tornando curta uma história longa, quanto menor o múltiplo, mais barata a ação e, quanto maior o múltiplo, mais cara a ação.

O porém dessa curta história é que o múltiplo reflete a expectativa que os investidores possuem em relação a trajetória de lucros de uma empresa. Por conta disso, empresas que crescem acima da média com elevado retorno sobre o capital investido tendem a negociar com múltiplos maiores e isso não significa que estão caras.

A Bia trouxe aqui uma provocação mind-blowing sobre essa dinâmica de múltiplo ao falar de Localiza:

“Se você tivesse pago 80 vezes o lucro da Localiza há 10 anos, você teria ganhado do mercado.”

Ao final de 2012, a Localiza negociava a 19x o lucro líquido de 2013. Se você tivesse comprado Localiza nesse preço e vendido ontem, o retorno ao ano teria sido equivalente a 23% ao ano, contra o Ibovespa na casa dos 6,3% ao ano (888% vs 96% no período).

Agora, se você tivesse comprado Localiza a 80 vezes o lucro líquido de 2023 – que foi de R$ 384 milhões – seu retorno teria sido menor, mas ainda acima do Ibovespa (8,3% ao ano).

Ou seja, mesmo que você tivesse pagado um valor surreal por uma empresa de qualidade, ainda assim teria batido o mercado nesta janela.

Isso porque a Localiza cresceu receita e lucro – já contando a expectativa do mercado para 2023 – a uma taxa composta assombrosa de 23% e 25% ao ano nesse período de 11 anos, respectivamente. É muita coisa.

A Bia já havia dado esse insight aos membros da Comunidade Market Makers: em maio fizemos uma imersão de mais de três horas com a Studio em que falamos bastante sobre filosofia de investimentos e ainda fomos apresentados às maiores teses da carteira da gestora. A conversa está lá, gravada, e ontem eu a assisti novamente.

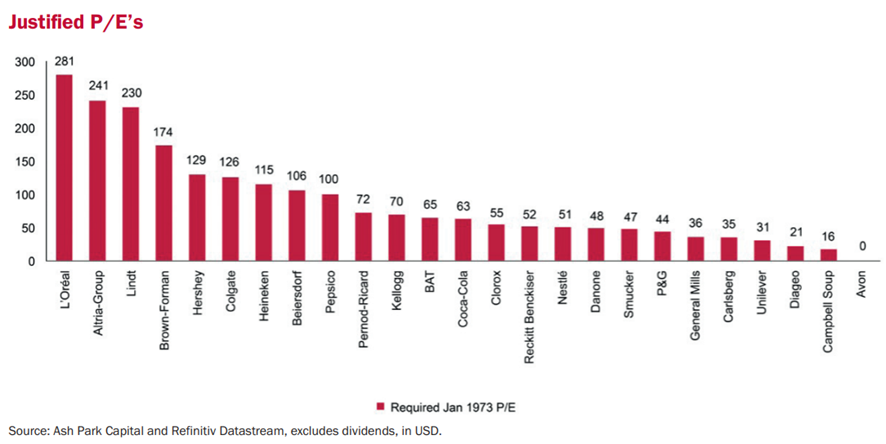

Na apresentação ela trouxe o gráfico a seguir da Fundsmith, gestora inglesa fundada por Terry Smith. O gráfico traz a mesma provocação: quanto é caro pagar por uma empresa que cresce?

Na apresentação ela trouxe o gráfico a seguir da Fundsmith, gestora inglesa fundada por Terry Smith. O gráfico traz a mesma provocação: quanto é caro pagar por uma empresa que cresce?

Curiosamente, você poderia ter pagado quase 281 vezes na L’oreal que ainda assim você teria tido um CAGR de 7% ao ano. Se tivesse pagado zero na Avon teria perdido dinheiro.

Ou seja, mais do que olhar apenas o preço (ou múltiplo) de uma ação, é preciso entender para onde vai o lucro e a qual velocidade.

Essa é justamente a reflexão principal que o episódio #51 me trouxe.