“Digo aos meus filhos que tem duas formas de ser rico:

uma é ter muito e a outra é precisar pouco. E a segunda

é muito mais fácil.”

“Minha avó dizia: tudo que o dinheiro compra é barato. O que o dinheiro não compra é o que tem valor na vida. (…) É um pouco de filosofia isso tudo mas o fato é que a coisa mais importante de se ter uma boa carteira

de investimentos e uma boa reserva é tu

ter independência. Se tu precisar, tu tem o recurso”.

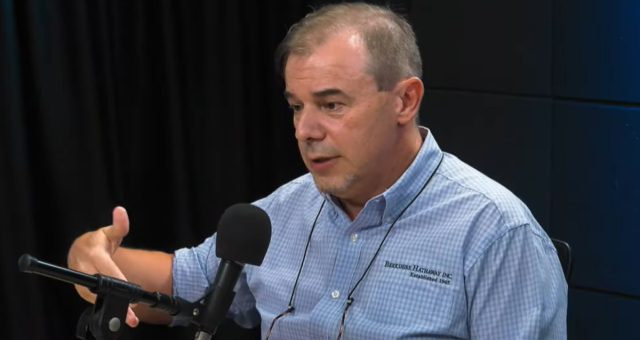

(Frederico Vontobel, fundador da Vokin Investimentos,

no episódio #089 do Market Makers)

Hoje em dia, aprender é quase uma “arte”: como provar pra nós mesmos que ler livros antigos e absorver os ensinamentos passados de velhos investidores é mais importante do que as centenas de manchetes que piscam no terminal de notícias, ou nas mensagens “urgentes” que piscam em vários grupos de bate-papo ou no twitter?

Por isso gostei tanto do último episódio do Market Makers, no qual recebemos Frederico Vontobel, fundador e gestor da gaúcha Vokin Investimentos. Por dois motivos especiais: primeiro pela forma professoral do Fred contar seu envolvimento com o value investing desde a juventude facilita o entendimento para qualquer pessoa.

O segundo motivo é pelas (muitas) citações de investidores famosos também ajuda a guardar o aprendizado que vem junto de cada uma destas frases (aliás, se algum dos três leitores desta newsletter contou quantos “quotes” foram ditos no episódio, manda pra mim que por favor).

Eu posso resumir a grande lição do episódio com uma frase, que por coincidência foi a frase dita pelo Frederico para nós antes da gravação, quando eu perguntei o que ele aprende ao ir pela 7ª vez no evento anual da Berkshire Hathaway. Sua resposta: “eu aprendo a não esquecer o que é importante”.

Não é novidade o que vou dizer: em um mundo cada vez mais conectado, a grande dificuldade do investidor hoje é saber filtrar o que é importante do que não é. O famoso trabalho de separar “sinal” de “ruído”.

Li dois textos neste fim de semana que passaram uma lição relacionada a isso: Mercado sempre parece óbvio quando olhamos depois do que aconteceu, mas nunca é fácil tomar a decisão no momento em que está acontecendo.

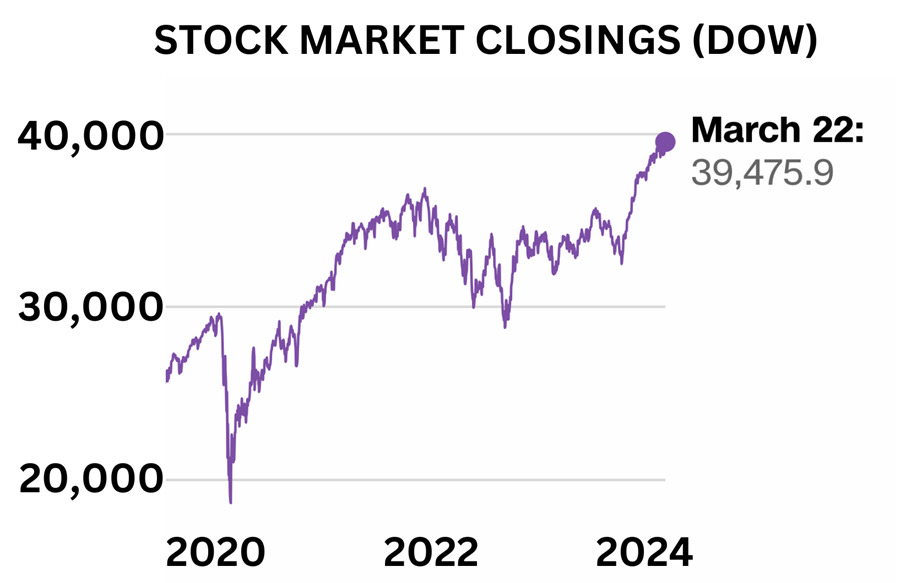

O gráfico abaixo mostra o S&P500 nos últimos 4 anos. Dia 23 de março de 2024 completou o aniversário de 4 anos da mínima do S&P durante a pandemia da Covid 19. De lá pra cá, ele subiu incríveis 150% (ou 25,7% ao ano).

Depois que acontece, parecia óbvio.

Outra notícia, direto da Bloomberg Linea:

O UBS superou os US$ 100 bilhões de valor de mercado pela 1ª vez em 16 anos, uma alta de quase 40% desde o anúncio da compra do rival Credit Suisse. O motivo da alta, segundo a própria matéria:

“O efeito mais óbvio para o banco suíço é um crescimento em escala que teria exigido muitos anos de trabalho árduo na construção de relacionamentos com os clientes se fosse alcançado organicamente. Da noite para o dia, o total de recursos dos clientes administrados por sua unidade de wealth saltou para US$ 3,4 trilhões na época, aproximando-o do Morgan Stanley, que possui cerca de US$ 5 trilhões”.

Vários anos de trabalho trazidos para o “presente” com apenas uma aquisição. Isso fez com que a junção UBS + CS fosse chamada por alguns de o “acordo do século”. Pois é, mas a própria matéria lembra que, no dia seguinte da notícia, as ações do UBS caíram 16% em meio à incerteza sobre o que o negócio significaria para o banco, levando-o a valer menos que US$ 60 bilhões.

Depois que acontece, vira óbvio. Mas na hora, nem sempre o óbvio é o mais fácil a fazer.

Tento trazer esse exercício para o que estamos vendo hoje nos mercados: 2024 será o ano dos juros em queda no mundo todo e o Brasil, além de ter iniciado antes esse ciclo de cortes, está com resultados econômicos acima do esperado.

Mesmo assim, nossa bolsa está em queda no ano e bem atrás do resto do mundo. Motivos para explicar isso não faltam: pode ser o “atraso” pro Fed cortar os juros nos EUA, pode ser o Lula intervindo na Petrobras e na Vale, pode ser a Inteligência Artificial sugando todo dinheiro do mundo… o fato é que nós vemos muita coisa barata na bolsa hoje.

Valuation não é gatilho pra fazer ação subir, eu sei. Mas trazendo o exercício acima para nossa bolsa, eu vejo muitas empresas com chance de, daqui alguns meses, a gente olhe a valorização delas e diga: “era óbvio que isso ia acontecer”.

Voltando ao último episódio do MMakers: foi legal aprender muita coisa nova com o Fred, mas também foi muito bom apresentar ao mundo dos investidores esta figura até então desconhecida pelo grande público. Faz parte da essência do MMakers esse trabalho de conectar novas pessoas aos investidores.

Obrigado ao Fred por ter saído de Porto Alegre e vindo até São Paulo só pra compartilhar sua história com a gente. E parabéns, afinal os feedbacks nos comentários do vídeo falam por si só.

E por falar em aprendizados: só faltam duas semanas para o MACRO SUMMIT 2024, o maior evento da história do Market Makers. 3 dias de debates com grandes nomes do mercado financeiro, tudo 100% online e gratuito. Apenas quem se inscrever na página do evento receberá o link de transmissão dos paineis!

Garanta sua inscrição agora mesmo clicando aqui.