“Investir é uma escolha intertemporal: abre-se mão

de consumo no presente para alcançar maior poder

de compra no futuro. Um dos prêmios por evitar o

imediatismo e ansiedade natural humana é aproveitar

a maravilha matemática dos juros compostos

e sua exponencialidade no tempo”

(carta de gestão da Mar Asset)

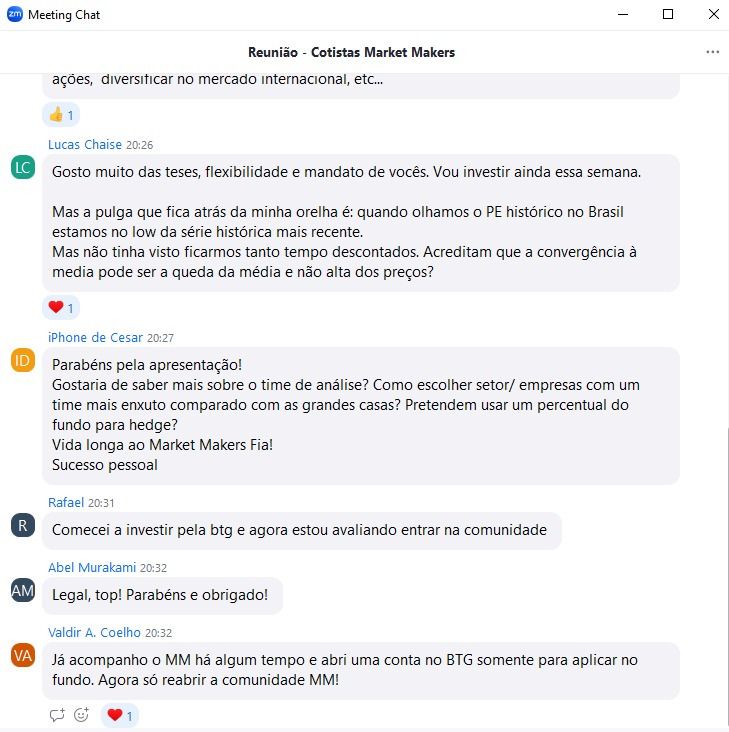

Na semana passada, eu e meu sócio Matheus fizemos uma apresentação do fundo de ações do MARKET MAKERS, na qual participaram todos aqueles que responderam nossa newsletter pedindo mais informações sobre o fundo.

A reunião foi bem produtiva e os feedbacks dos já cotistas e também dos potenciais investidores do fundo nos deixaram bem satisfeitos:

Um dos nossos diferenciais que abordamos na reunião foi o fato de sermos bem conectados.

Aqui não tem segredo: estamos a um ou dois “whatsapps” de distância dos maiores especialistas do mercado financeiro brasileiro, o que nos permite aprender muito com a vivência e a experiência deles. E seja por gratidão, por admiração ao nosso trabalho ou por pura “gente bonice”, essas pessoas estão sempre dispostas a nos ajudar.

É como se fosse um catalisador de conhecimento: sozinho, certamente chegaríamos lá, mas com essas conexões conseguimos chegar muito mais rápido. E como o tempo é o ativo mais valioso do mundo, ganhar tempo significa muito.

Também gostamos de usar nossa rede de contatos para confrontar nossas teses. Isso mesmo: conversamos com quem não gosta do que investimos para entender o motivo de não gostarem e, com isso, validar se de fato nossas convicções se sustentam. Esse é um exercício valioso de inteligência e humildade.

“Legal Salomão, mas quem não tem contato com essa galera do mercado, faz o quê?” A resposta automática seria “invista no nosso fundo e deixa com a gente”, mas há uma forma sim de estar conectado com essas grandes mentes que eu recomendo fortemente: a leitura das cartas de gestão.

Estas cartas são disponibilizadas periodicamente (dependendo da gestora, pode ser mensal ou até anual) e contém o saldo das discussões envolvendo os sócios destas assets. São opiniões, reflexões e aprendizados recentes que eles compartilham gratuitamente com quem quiser ler. É uma transferência de conhecimento instantânea.

Nem sempre consigo ler todas, mas trato com carinho aquelas com periodicidade mais longa (trimestral, semestral ou anual), pois elas geralmente trazem algo mais profundo, que realmente impactou estes gestores.

Nas últimas semanas, li três cartas anuais que me trouxeram ótimos aprendizados. Trago abaixo estes insights, junto com o link das cartas correspondentes.

CARTA 1: Studio Investimentos e as empresas “iludidas pela Covid”

A Studio, gestora de ações do Rio de Janeiro, fez uma reflexão sobre os graves erros de gestão que algumas empresas tiveram no pós-Covid, fenômeno que a gestora apelidou de “iludidos pela Covid”. Embora o surto inflacionário tenha prejudicado as margens das companhias e a abertura dos juros tenha pressionado as ações, houve também uma má entrega operacional provocada por erros de interpretação do cenário que viria a seguir.

Nas palavras deles: “A pandemia trouxe choques e mudanças de padrão: nossa sensação é que os executivos tiveram dificuldade de navegar nesse novo cenário, discernir o temporário do permanente, e tomaram ações com base na mentalidade dos anos anteriores, de calmaria. Muitas dessas decisões foram excessivamente ousadas para a desinformação do momento e a instabilidade dos novos padrões, resultando em prejuízos expressivos, perda de rumo estratégico e contas que estão sendo pagas até hoje”.

CARTA 2: Mar Asset e o poder da concentração

A Mar Asset é uma gestora com um único fundo, que é um multimercado, mas eles têm uma mentalidade de gestor de ações em seu book de empresas. É uma análise 100% micro, baseada nos fundamentos das empresas. Sobre a carta, eles trouxeram algumas reflexões sobre o que faz uma ação entrar na carteira deles.

O insight que eu mais gostei, talvez por que a gente pratique no MARKET MAKERS FIA, é a ideia de concentração do portfólio. Nas palavras deles:

Diversificar é uma consequência de boas ideias em diferentes empresas, o que pode gerar certa descorrelação, ajudando a navegar a volatilidade e te mantendo no jogo. Porém, nunca deveria ser uma motivação. Se invertermos essa equação, acabaremos por adicionar ações ao portfólio que ainda não fizemos o dever de casa no nível ideal, muito provavelmente estimando um valor justo incoerente. Dessa forma, estaríamos aumentando o risco do fundo, incrementando a probabilidade de perda permanente de capital, ao invés de reduzir. (…) Nossa carteira de ações deverá ter entre 5 a 7 empresas como core, representando mais de dois terços do risco total à classe de ações.

Nosso caso é semelhante: temos 15 ações atualmente na carteira do Market Makers, mas dois terços do risco estão em 6 empresas.

CARTA 3: Oceana e o teste de voo para escolher um colega de equipe

Outra casa de ações carioca, a Oceana escreveu uma carta para celebrar seus 15 anos de vida. Foi uma excelente oportunidade para conhecer melhor esta gestora, que costuma ser mais reclusa a aparições midiáticas.

A parte que eu mais gostei é quando fala sobre montagem de equipe e retenção de talento, o que na visão deles tem dado certo pela baixíssima rotatividade de profissionais na gestora. “Acreditamos que este fator é mais importante do que parece à primeira vista. As complexidades que acompanham a rotatividade de pessoas em qualquer empresa – necessidade de identificação de candidatos, diversas entrevistas que consomem tempo dos principais executivos, onboarding e treinamento – seguidos da adaptação de um novo profissional à filosofia de investimentos e processos internos da gestora, gera um hiato de produtividade que comumente é subestimado em nossa indústria”.

Interessante que eles contam que aumentaram a equipe de 19 para 31 pessoas entre 2018 e 2023, o que consumiu algum esforço dos sócios. Dentre os skills para contratar novos funcionários, eles disseram valorizar muito pessoas “agradáveis e com bons valores” e trouxe um exemplo anedótico para comprovar isso:

“Em uma entrevista em 2006, Seth Klarman, sócio fundador do Baupost, ilustrou bem esse conceito. Ele falou da importância de se contratar pessoas com honestidade intelectual, que sabem admitir seus erros, com um bom senso de humor e terminou seu raciocínio com um interessante conceito, o ‘airplane flight to China test’: se você não gostaria de se sentar ao lado daquela pessoa em um voo de Boston até a China, você não deveria contratar a pessoa”.

Os links das cartas mencionadas estão aqui abaixo:

Ps: semana passada também fizemos mais um episódio ao vivo que eu sugiro fortemente assistir: Luiz Parreiras (Verde Asset) e Felipe Miranda (Empiricus) trouxeram com muita clareza o panorama atual dos mercados e falaram sobre a grande preocupação que paira na China – embora Parreiras revelou um trade tático comprado na bolsa chinesa. Assista aqui que valerá a pena.