Uma das coisas que eu mais gosto não só como analista no Market Makers mas também como ouvinte do podcast é que frequentemente tenho contato com histórias diferentes de sucesso e empreendedorismo no mercado financeiro, as quais me trazem uma série de reflexões e aprendizados.

A conversa do episódio de ontem trouxe Marcelo Augusto dos Anjos, CEO da Concórdia Asset e gestor do fundo Concórdia TI, cuja rentabilidade acumulada é superior a 1.200.000% desde a sua criação em 2007. Você não leu errado: UM MILHÃO E DUZENTOS POR CENTO de rentabilidade, algo que era inimaginável para mim antes de escutar o episódio. Para dar uma noção melhor, essa rentabilidade corresponde a um retorno anualizado de 128%, ou seja, investir neste fundo deu o mesmo retorno que uma renda fixa hipotética que mais do que dobra o capital investido todo ano – e que teria multiplicado o patrimônio em 12.000 vezes desde 2007. Nada mal.

É natural ver essa rentabilidade e ficar cético em relação à estratégia e à consistência dos resultados. E justamente o mais impressionante é que ela não foi obtida num único ano apostando todo o patrimônio em opções de compra de Nvidia e nem assumindo outros riscos gigantes deste tipo. Pelo contrário, o fundo teve retornos acima do CDI em absolutamente todos os anos desde a sua criação, além de ter sofrido quedas bastante controladas mesmo com essa imensa rentabilidade. Foram raríssimas as vezes em que o fundo registrou um drawdown (a distância para o topo mais recente da cota) superior a 20%.

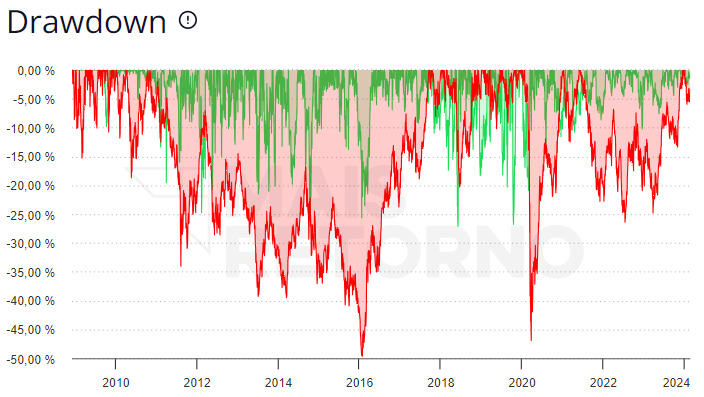

Os investidores de bolsa devem se recordar de terem visto quedas bem maiores que isso na própria carteira. Para fins de comparação, segue um gráfico do drawdown histórico do fundo (linha verde) comparado com o BOVA11 (linha vermelha), ETF que replica a performance do índice Ibovespa.

Aliás, foram justamente nos momentos de estresse dos mercados que o fundo teve seus maiores retornos: rendeu 57% no mês do Joesley Day e 105% em março de 2020 com a crise da Covid.

Para obter essa rentabilidade com um risco tão controlado, a principal estratégia usada foi a operação de arbitragem da curva de juros, explorando distorções temporárias entre os vértices da curva. Essa operação é explicada em mais detalhes no episódio.

Se antes do episódio eu tinha alguma dúvida de que o mercado não era eficiente, agora eu tenho certeza. Isso porque a teoria de mercados eficientes criada pelo economista americano Eugene Fama na década de 60 (e cujo trabalho lhe rendeu o prêmio Nobel) assume que os preços dos ativos são a melhor estimativa para o seu valor e refletem todas as informações disponíveis. Os preços podem até variar em torno desse valor intrínseco, mas a teoria de Fama defende que os exageros para cima são tão comuns quanto os para baixo, sendo caracterizados estatisticamente como um passeio aleatório. Uma das principais implicações disso é que nenhum investidor seria capaz de bater o mercado consistentemente ajustado pelo risco assumido.

Ou seja, segundo a teoria de mercados eficientes, um investidor só é capaz de entregar retornos consistentes superiores ao mercado ao assumir um risco maior, o que não é o caso do fundo gerido por Marcelo, olhando o gráfico de drawdowns acima. Ele prova que conseguiu gerar o tal do “alpha” e não retornos maiores por conta de um “beta” maior.

Além de explicar em detalhes a estratégia de arbitragem de juros, Marcelo contou no episódio como foi parar no mercado financeiro – uma história bem diferente da tradicional, por sinal -, a história da Concórdia Asset, os episódios em que mais ganhou dinheiro e outras posições do fundo, incluindo algumas ações.

Se você ainda não viu o episódio, clique aqui para assistir.