Notícia

5min leitura

O Warren Buffett “brasileiro” seria mais trader do que já é

O Oráculo de Omaha também é um trader talentoso

Faz uns 10 anos que li “Outliers”, do Malcolm Gladwell, e digo com tranquilidade que foi uma das leituras mais importantes da minha vida. O motivo é simples: Gladwell traz várias histórias (de Bill Gates ao time juvenil de hóquei do Canadá, passando até pelos Beatles) que mostram que o sucesso individual é, na verdade, uma soma de fatores que fogem totalmente do nosso controle, como a época do nascimento, a cultura, o local que nasceu, a classe social inserida, entre outros.

Ou seja, a narrativa do “eu consegui tudo sozinho, pelos meus próprios esforços” funciona bem no marketing digital e nos filmes de Hollywood, mas na vida real o teu destino está muito mais atrelado a fatores exógenos do que endógenos. É a famosa “Magia do Caos” que temos cravado no Manifesto do Market Makers.

Na era dos “coaches messiânicos” e dos banhos gelados às 5h06 da manhã e outros artifícios que te levarão ao sucesso, relembrar que há muitos fatores externos que afetam e afetarão nosso destino fará muito bem para sua sanidade mental, principalmente caso as coisas não aconteçam como você planejava.

Só um adendo aqui: acredito fortemente na importância do talento individual ou do esforço extraordinário, até mesmo porque eu só cheguei onde estou por causa disso (99% pelo esforço, 1% pelo talento). Mas uma mesma pessoa talentosa certamente teria um resultado completamente diferente se nascesse em outro lugar, ou em outra época.

Aí recaio sobre uma pergunta que permeou o último episódio do Market Makers: E se Warren Buffett fosse brasileiro?

Curiosamente, eu mesmo já tentei responder essa pergunta em 2013 em uma matéria na extinta Revista InfoMoney:

Na época, conversei com vários discípulos de Buffett no Brasil para chegar à conclusão óbvia de que seria muito difícil replicar o sucesso dele aqui: nosso mercado é muito menor, bem menos desenvolvido, sofre mais interferência do governo…

Porém, uma frase dita nesta matéria de 2013 nos conecta ao que falei antes sobre o livro do Gladwell:

“‘Sem querer tirar o mérito de Buffett, mas ele mesmo já disse por muitas vezes que nasceu no lugar certo e na época certa’, diz Rui Tabacov Rebouças. Buffett veio ao mundo logo depois da crise de 1929 – quando os mercados estavam severamente deprimidos – e conheceu muito cedo Benjamin Graham, considerado o precursor da estratégia ‘buy and hold’ de investimentos em ações e uma das pessoas que mais o influenciou na vida”.

Que Warren Buffett é uma pessoa diferenciada, ninguém tem dúvidas, basta ver que ninguém conseguiu o resultado que ele construiu. No entanto, ele mesmo admite que ter nascido em 1930 na principal economia do mundo e ter se conectado muito cedo a Ben Graham foram determinantes para o seu sucesso.

Mas quando esse assunto entrou no último podcast, o convidado (Guilherme Motta, gestor do fundo Studio Long Bias) trouxe um estudo feito em 2010 sobre Warren Buffett que nos revelou algo surpreendente (pra mim, pelo menos): Warren Buffett é muito mais trader do que a gente imaginava.

Sobre o paper: o estudo de 39 páginas foi publicado em 2010 por John S. Hughes (University of California at Los Angeles), Jing Liu (The Cheung Kong Graduate School of Business) e Mingshan Zhang (Hong Kong University of Science & Technology). Eles analisaram todos os 104 relatórios trimestrais que a Berkshire Hathaway divulgou entre 1980 e 2006 para concluir que, quem tivesse montado uma carteira de ações “copiando” o que Buffett estava fazendo três meses antes, teria tido um resultado parecido com o bilionário.

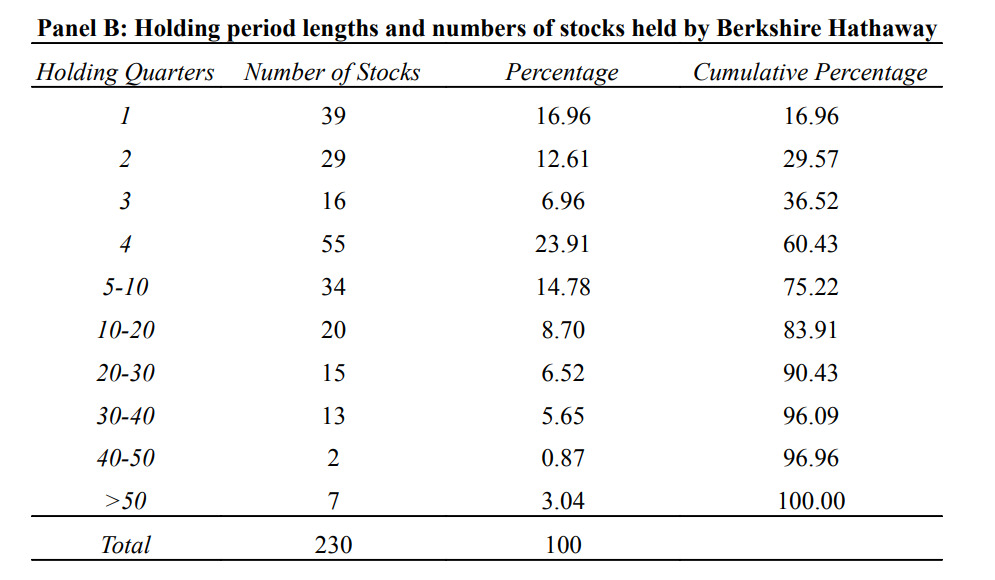

Mas a análise dos documentos trouxe outra conclusão tão interessante quanto: a Berkshire Hathaway negociou 230 ações nesse período. Embora 20% delas ficaram na carteira de Buffett por mais de dois anos, outras 30% foram vendidas em até seis meses após terem entrado no portfólio. Analisando em até 12 meses, foram vendidas 60,4% das ações compradas.

A tabela abaixo mostra esses movimentos feitos ao longo dos 26 anos de análise:

Fonte: Overconfidence, Under-Reaction, and Warren Buffett’s Investments

“O histórico do Warren Buffett desde o início do nosso período de análise sugere que ele é um trader talentoso”, escrevem os autores na conclusão do paper.

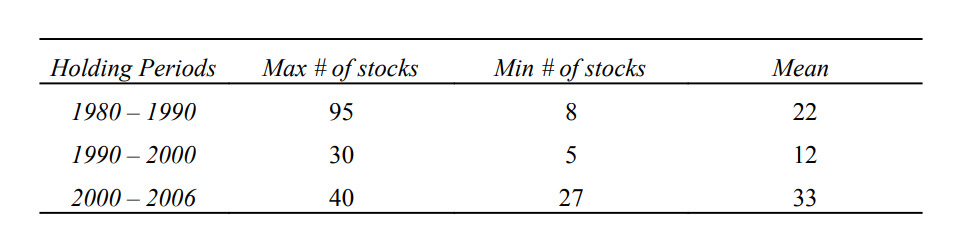

Outra informação curiosa: o estudo mostra que a carteira da Berkshire já chegou a ter 5 ações em determinado trimestre entre 1990 e 2000, algo super concentrado se pensar no tamanho do patrimônio do Buffett e na quantidade de empresas existentes nos EUA. Essa postura está totalmente alinhada a uma das suas famosas frases: “Diversificação é proteção contra a ignorância. Faz pouco sentido se você sabe o que está fazendo”.

Guilherme Motta não citou esse estudo à toa, já que o mandato que ele tem com o Studio Long Biased lhe permite uma maior flexibilidade. Para se ter uma ideia, no começo do ano o Motta chegou a ter apenas 10% da carteira “net comprada” (ou seja, a diferença de posições compradas e posições vendidas era de 10%), demonstrando o nível de preocupação que ele estava com os preços naquele momento. Atualmente, ele está com cerca de 90% da carteira comprada.

“‘Tradear’ faz parte do investimento em ações e faz parte por várias razões: tem o fator psicológico de sentimento do mercado, porque as expectativas mudam ou o mercado muda, ou porque você compra um negócio e vê que ele não era tão bom quanto achava… mas o ponto é: se o Buffett vende 60% das ações em um ano, aqui no Brasil talvez você precisa ser um pouco mais reativo”, disse Motta durante o episódio (ouça aqui o trecho desta parte).

O Motta também foi o culpado por reviver em mim as lições do “Outliers”, pois no final do programa ele citou Gladwell ao recomendar a leitura de outro excelente livro dele: A Máfia dos Bombardeios.

Aliás, essa é uma das coisas mais deliciosas de fazer o que fazemos no Market Makers: o “compounding” do aprendizado, ou seja, a lição em cima de outra lição. Um papo sobre ações chegou a um estudo analisando Warren Buffett, que chegou a um livro que eu li anos atrás, e no final todas essas lições se conectaram.

Ps: pra quem ficou curioso sobre a conclusão do estudo mas não quer ler as 39 páginas, explico aqui: embora os autores tenham concluído que quem tivesse replicado a carteira da Berkshire Hathaway teria tido um retorno parecido com o de Buffett, os profissionais de mercado (analistas de sell side e gestores de fundos) preferem fazer o oposto do que o bilionário está fazendo “pelo excesso de confiança por parte dos analistas e gestores de fundos, devido à comunidade de investimento altamente competitiva em que atuam e às elevadas recompensas concedidas àqueles que se distinguem por possuírem expertise”.