Notícia

4min leitura

Uma (auto) reflexão sobre a vida de um investidor de ações

Os desafios que todo investidor de ações se depara

O texto de hoje trará três temas centrais: i) a busca eterna pela felicidade de um investidor de ações, ii) o que é errar por omissão e o quão danoso ele pode ser no seu desempenho como investidor e, iii) quais as diferenças entre um bom e um mau negócio. Minha ideia será trazer uma reflexão sobre o trabalho de um investidor de ações na escolha das melhores empresas para compor uma carteira.

A começar pelo primeiro tópico, o investidor de ações (e eu posso dizer por mim) nunca está satisfeito com o próprio desempenho. Quando ele vai bem, existe o sentimento de que poderia ter ido melhor e, quando vai mal, certamente daria para ter ido menos pior. Isso é de praxe. Se a fórmula da felicidade é igual a expectativa menos a realidade, me parece que o investidor superestima sua capacidade de acertar e se frustra com a realidade.

Não que essa seja uma característica ruim, talvez o investidor tenha que ser assim mesmo. Talvez seja uma qualidade (ou defeito) do próprio ofício. Não vou mentir: embora o Market Makers FIA tenha rendido 35,46% em 2023 – 13 pontos percentuais acima do Ibovespa – eu poderia listar alguns erros que tivemos ao longo do ano, como por exemplo, aumentar a parcela investida em caixa no início de abril ao vender, ainda que parcialmente, posições que praticamente dobraram nos meses subsequentes.

O retorno poderia ter sido ainda melhor se tivéssemos acreditado na nossa capacidade de análise em alguns casos negligenciados pelo consenso. É aqui que entra o “erro por omissão”. É um erro que consiste em não fazer algo que deveria ter sido feito.

São eventos que sabíamos o suficiente, estavam em nosso círculo de competência, mas simplesmente não agimos. E esses são erros que não aparecem no histórico da nossa carteira. Tínhamos alguma condição de ter comprado ações do Grupo SBF (Centauro) na bacia das almas – é um setor que analisamos há algum tempo por conta da nossa posição em Vulcabras – mas pecamos por omissão.

E esses erros são gerados, em resumo, por cinco vieses:

i) comportamental: os prejuízos machucam mais do que os lucros não auferidos;

ii) medo de errar sozinho: ninguém é demitido por não comprar uma ação que multiplicou 10x;

iii) pressão social: errar em grupo dói menos do que errar sozinho;

iv) ancoragem: confiar demais nas primeiras projeções;

v) vaidade: se orgulhar por não pagar o preço justo por um ótimo negócio.

Errar por omissão é mais comum do que parece, mas o problema é não se dar conta disso. Por exemplo, a vaidade, o quinto viés. É muito comum que investidores com predileção a comprar empresas de múltiplos baixos deixem de investir em ótimos negócios pelo simples fato de serem ações que negociam com múltiplos mais altos do que a média.

Porém, mais importante do que analisar o múltiplo que uma ação negocia, é analisar a qualidade de uma empresa. Uma ação que negocia a 2 vezes o seu lucro (2x P/L) pode ser um investimento péssimo, da mesma forma que uma ação que negocia a 30x lucro pode ser um investimento maravilhoso.

Nesse exemplo que eu dei, a ação que negocia a 2x lucro pode ser uma ‘value trap’, enquanto a que negocia a 30x pode ser considerada um ótimo negócio. Qual a real diferença entre elas? Eu explico.

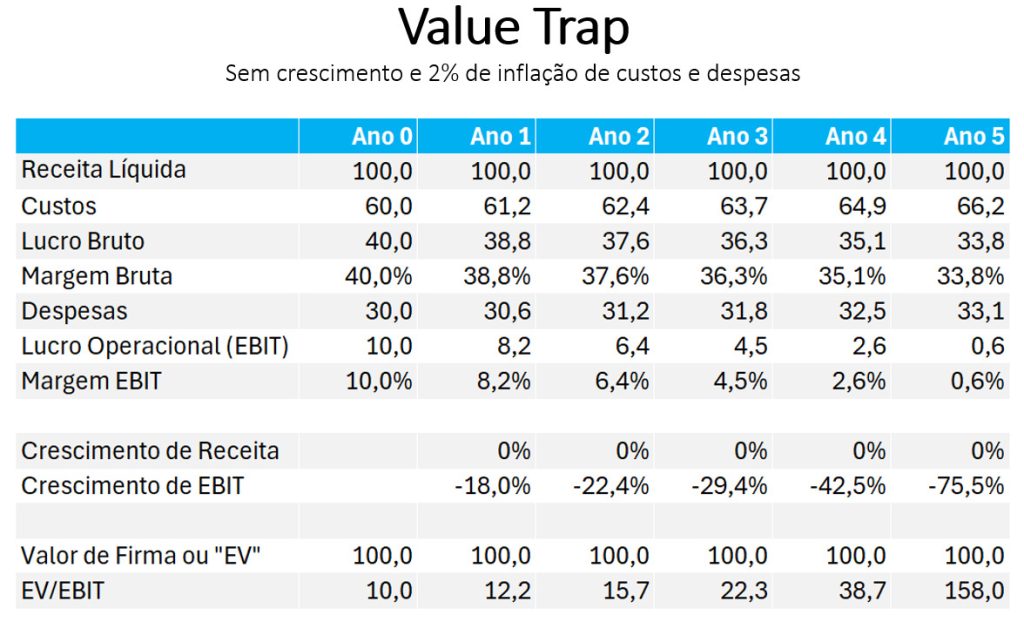

Value Trap ou “armadilha de valor”

Uma value trap é aquela ação que parece barata, mas não é: os custos sobem sem que a empresa consiga repassá-los aos clientes e, por conta disso, a receita, no melhor dos casos, permanece a mesma. Esse efeito comprime as margens e faz a empresa parecer bem mais cara com o tempo.

No exemplo abaixo, a ação negocia a 10x a relação EV/EBIT no ano 0 e a 158x no ano 5 após a piora de resultados.

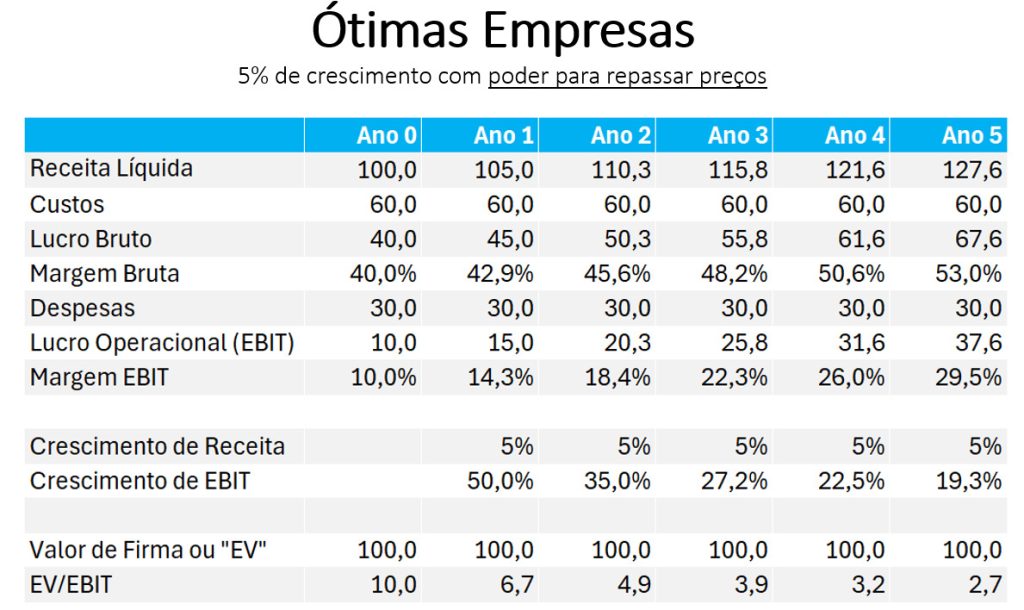

Empresa de qualidade ou “Ótimas Empresas”

De forma bem resumida, uma empresa de qualidade é aquela que parece cara, mas se mostra extremamente barata com o tempo. São empresas que gozam de vantagens competitivas e por isso conseguem crescer receita ao mesmo tempo em que repassam os custos aos consumidores sem que eles deixem de consumir os produtos.

No exemplo abaixo, a ação negocia a 10x a relação EV/EBIT no ano 0 e a 2,7x no ano 5 após o crescimento do negócio.

Esses três temas resumem bem o trabalho que realizamos no Market Makers. Somos eternamente insatisfeitos com os nossos resultados, tomamos muito cuidado nas análises de modo que a gente diminua ao máximo as chances de errarmos por omissão e, juntamente a isso, dedicamos tempo entendendo a qualidade de um negócio.