Na newsletter de hoje, vou tentar contribuir para a discussão de minério de ferro e China que o Daniel Goldberg trouxe no super episódio do Macro Summit, além de concluir porque ainda seguimos comprados na Vale. Aliás, um parênteses: longe de mim querer discordar dos argumentos de alguém tão inteligente quanto o Goldberg, mas trarei para o debate alguns dados menos catastróficos sobre a tese de minério de ferro dele e do Stuhlberger.

Se você ainda não assistiu ao episódio e não ouviu o que Goldberg levantou sobre esse tema, o Luquinhas, nosso craque do YouTube, fez um corte desse trecho aqui e eu vou listar a seguir os tópicos que fazem os dois gestores acreditarem que o minério é um dos ‘shorts’ mais óbvios que existe, além de contradizê-los com os meus estudos. Vamos a eles:

1) O mercado de minério de ferro é inteiro China e não existe cenário bom para o país

Nesse tópico, o Goldberg diz que “se a China der muito errado, este é um mundo em que a intensidade de construção real estate e aço não tem nada a ver com que ela é hoje e o fluxo de demanda chinesa por minério de ferro é completamente diferente; e se a China der certo, esse também é um mundo onde a intensidade de aço e consumo de minério muda completamente”. Na visão dele, ambos os cenários seriam ruins para a commodity e o preço de longo prazo do minério de ferro, que hoje é de US$ 90, deveria cair para abaixo desses níveis.

Minha opinião:

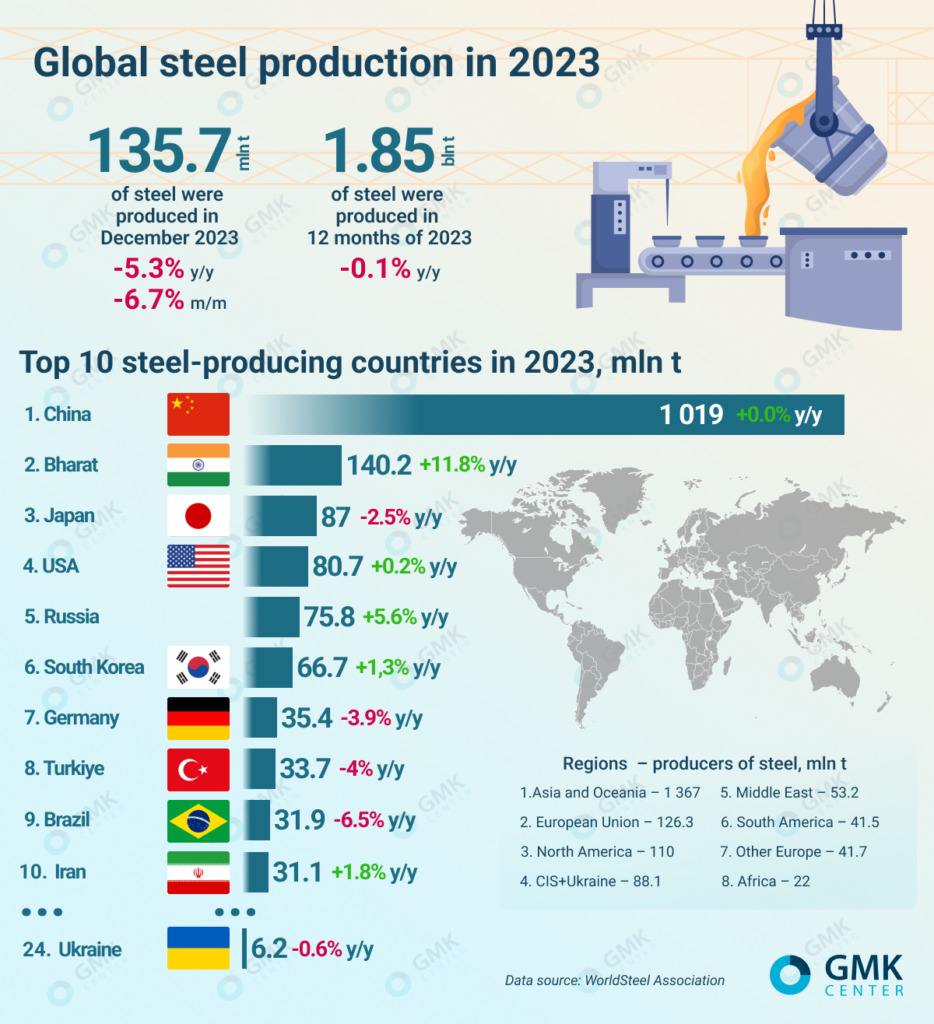

Como 99% do minério de ferro é usado na fabricação de aço, é importante trazer alguns dados desse mercado. Em 2023, a produção de aço no mundo foi de 1,85 bilhão de tonelada sendo 1,02 bilhão (55% do total) produzido pela China.

E aqui vai o meu primeiro contraponto ao que o Goldberg falou: apesar da relevância da China para o setor, ela não é o único país que demanda minério de ferro no mundo. O segundo país que mais produz aço é a Índia e esse número vem crescendo ano após ano.

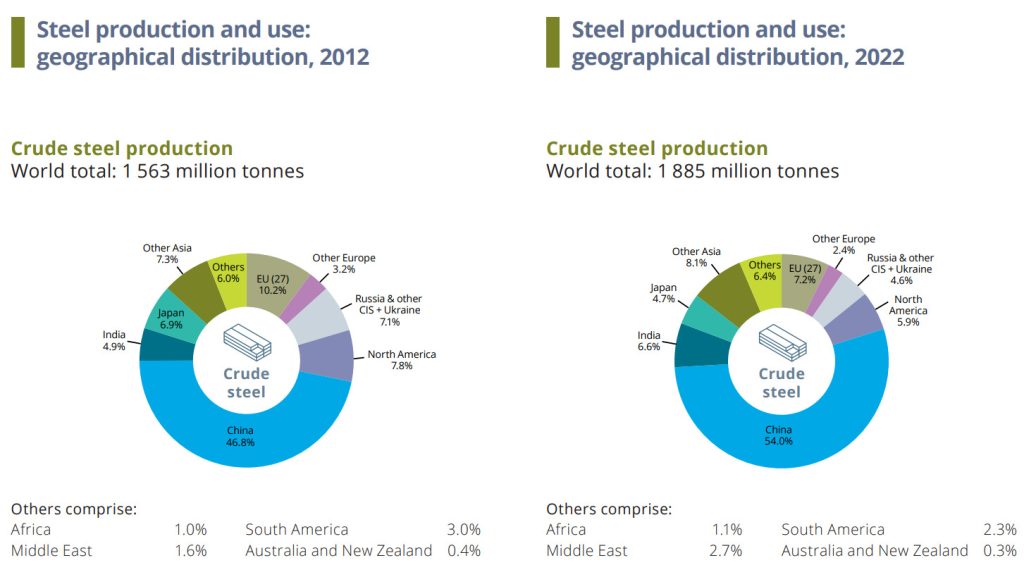

Neste gráfico de 2022 da Worldsteel Association, dá pra ver como a Índia e outros países asiáticos como Indonésia e Vietnã têm ganhado relevância no setor:

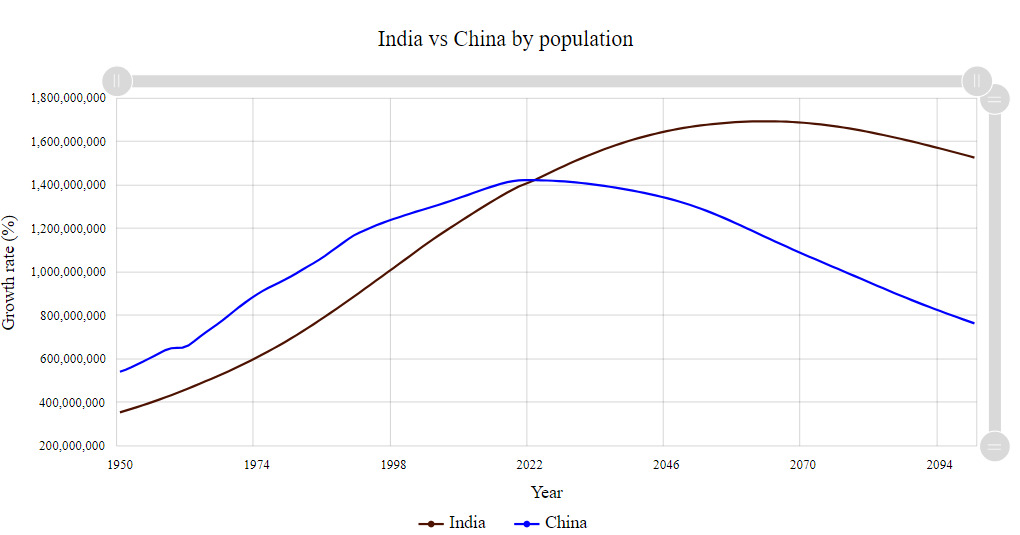

O consumo de aço na Índia aumentou 70% nos últimos 10 anos. Em 2023, o país não só cresceu seu consumo em 9%, virou importador líquido de aço e ainda ultrapassou a China em número de habitantes:

Alguns especialistas até acreditam na possibilidade da Índia tomar o lugar da China como o motor do crescimento mundial:

Outro país que chama atenção é o Vietnã: nos últimos 10 anos, o consumo de aço no país aumentou 716%. Apesar de consumir 17 milhões de toneladas de minério de ferro, o que é nada comparado à China, é um dado que mostra que outros países estão urbanizando sua população.

De acordo com a Wood Mackenzie, consultoria especializada no setor, o incremento do consumo de minério do resto do mundo deve compensar a queda do consumo chinês, já assumindo uma queda de 150 milhões de toneladas na demanda por minério até 2030. Para se ter uma ideia, só a Índia deve crescer 75 milhões de toneladas no mesmo período.

2) […] é um mercado de 1,6 bilhão de tonelada onde um comprador de 1,1 bilhão reduz pela metade a demanda dele

Minha opinião:

Ao assumir uma queda de 50% na demanda por minério de ferro, o Goldberg implicitamente estima uma queda de 500 milhões de toneladas, o que é mais de 3 vezes o cenário da consultoria do setor. Pode acontecer? Pode, mas esse cenário catastrófico talvez não seja tão rápido assim.

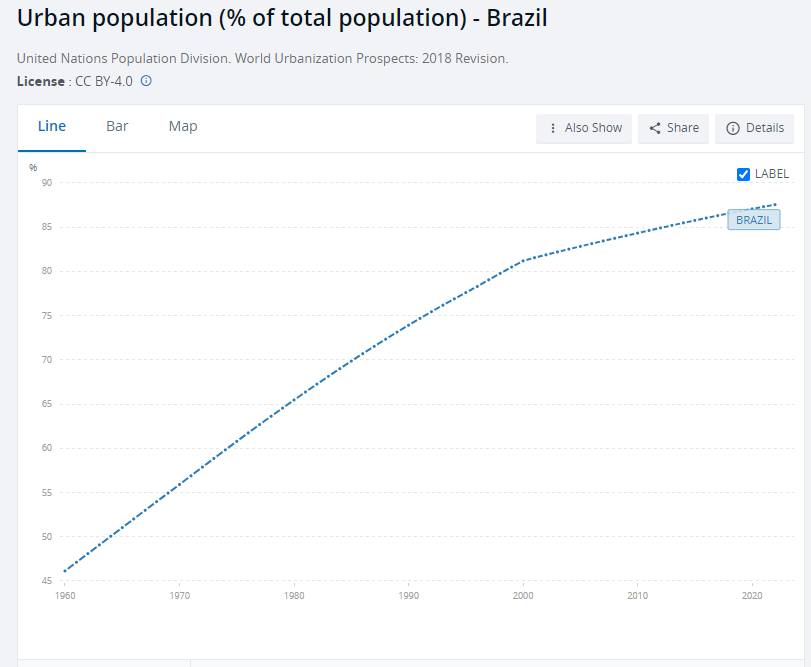

Se a gente pegar o índice de urbanização na China – uma proxy de consumo de minério de ferro de um país – vemos que o país asiático é menos urbanizado até do que o Brasil, o que traz a ideia de que o país ainda tem um longo caminho de utilização do aço.

É verdade que o setor de construção na China tem passado por uma turbulência nos últimos anos, MAS veja que a demanda por aço no setor foi mais do que compensada por outros setores:

O setor de propriedades foi 41% da demanda em 2020. Agora, após Evergrande, em 2023, foi de “apenas” 30%. Ou seja, notícias ruins vindas do setor têm cada vez menos impacto na demanda por aço. Além de infraestrutura, o setor industrial pegou parte dessa participação, saindo de 17% para 19%. O ponto aqui é: China não é só setor imobiliário.

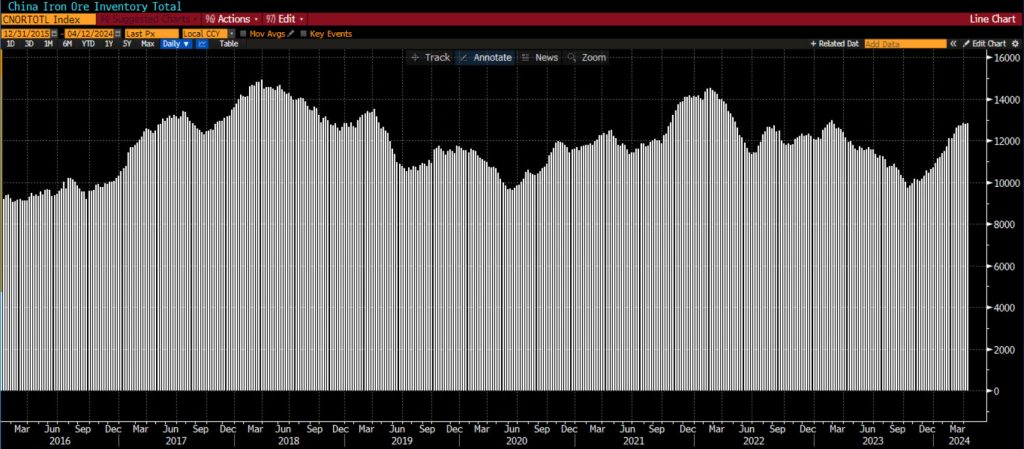

Muito se fala do aumento do estoque de minério nos portos chineses, mas se olhar um longo período de tempo, está na média dos últimos 5 anos:

3)[…] Em 2014, por um breve período de tempo [o minério] ele bateu US$ 38 e durante quatro décadas antes do começo do ciclo chinês, traidou nos US$ 30, teve inflação, o custo marginal subiu muito, então obviamente a curva deslocou pra burro, dito isso, assim, por que US$ 100? Não é US$ 90 também.

Minha opinião:

Para entender qual o ‘preço justo’ do minério de ferro, é preciso levar em conta duas informações: 1) o equilíbrio entre oferta e demanda e, 2) o custo marginal de produção da indústria, isto é, o nível de preço que faria a produção de maior custo sair do mercado.

Com relação ao primeiro ponto, vale dizer que a oferta do minério de ferro é ainda mais manipulada do que a oferta de petróleo controlada pela OPEP+. A oferta de minério é um oligopólio comandando por apenas 4 grandes empresas: Vale, BHP, Rio Tinto e Fortescue, responsáveis por quase 80% da produção no mundo.

Com diversos grandes projetos tendo sido colocados no mercado até 2020, está previsto para a partir do primeiro trimestre de 2026 uma entrada de capacidade adicional de 60 milhões de toneladas de minério de ferro por conta do projeto Simandou, na Guiné. A China inclusive é sócia da Rio Tinto neste projeto e está colocando investindo para basicamente diminuir sua dependência ao Brasil e à Austrália.

Esse projeto vem sofrendo uma série de problemas envolvendo tanto desafios regulatórios, como também mudanças de regimes governamentais no país, mas é o único grande projeto em execução dentro do setor. Logisticamente é desafiador, tem corrupção e é difícil de acreditar que um projeto dessa relevância não sofrerá atrasos.

Já com relação ao custo marginal de produção da indústria, consultorias e funcionários do setor afirmam que as australianas estão perto de US$ 90-95. Isso porque não apenas a inflação afetou os custos das empresas, como também é muito mais raro e difícil a autorização de licenças regulatórias. Assim como o petróleo, o setor também vem passando por um cenário de restrição de investimentos para uma agenda mais sustentável.

Resumindo o cenário de China e minério de ferro, eu não discordo com o Goldberg quando ele diz que a China está passando por mudanças nos seus pilares econômicos, no entanto não vejo indicação de uma catástrofe para os preços do minério de ferro, pelo menos não com os dados que temos à disposição hoje.

Por não vermos um colapso iminente acontecendo, seguimos comprados na Vale e acreditamos que estamos sendo bem remunerados por isso.

A empresa está pagando dividendos gordos na faixa de 9% de dividend yield além de recomprar suas ações:

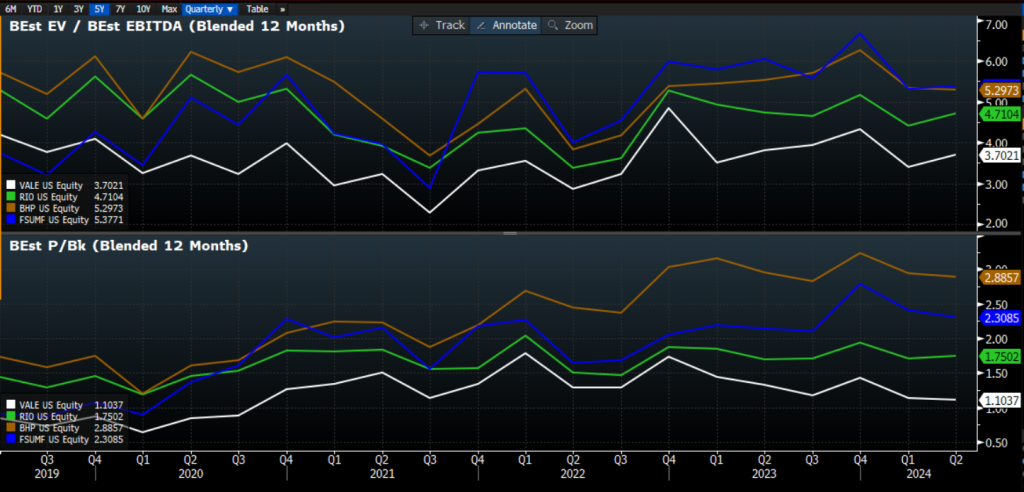

Tudo isso sendo a empresa mais barata do setor em termos de múltiplo:

Na noite de ontem, a Vale divulgou os dados de produção do 1º trimestre de 2024 e mostrou uma produção 3% acima do consenso. Excluindo efeito de compras de terceiros, a produção também aumentou ano contra ano. Estocagem um pouco maior do que o esperado (4,3 milhões de toneladas), resultando em vendas de 63,8mt. Com preço realizado forte no relativo (~$101/ton vs $119/ton spot), existe espaço para revisão no EBITDA do consenso pro 1T24 entre 5%-10%.

Nesta manhã, o minério também sobe 5,6% atingindo US$ 116 dólares.