Notícia

4min leitura

Omaha: A realização de um sonho

Insights e aprendizados após um intensivo na filosofia Buffettiana

A news de hoje trará tudo o que tem passado na minha cabeça desde o momento em que soube que iria pra Omaha com o Salomão. Pra quem não sabe, uma vez por ano acontece o evento anual dos acionistas da Berkshire Hathaway, conglomerado de empresas construído por Warren Buffett e arquitetado por Charlie Munger, que infelizmente morreu no final do ano passado. Tenho me dedicado a entender mais sobre a filosofia de investimento deles há alguns anos, mas nas últimas semanas fiquei imerso consumindo o conteúdo produzido por eles e sobre eles.

Assim como num culto religioso, em que muitas pessoas comparecem para reforçar os valores que acreditam para as suas vidas, a ida a Omaha me ajudou a reforçar os valores que importam ao se investir em ações de empresas.

Apesar de não serem fáceis de praticar, os valores são simples: ao comprar uma ação você está comprando uma participação em uma empresa. Você não vai querer comprar uma empresa sem conhecer profundamente as perspectivas desse negócio, sem investigar se as pessoas que tocam o dia-a-dia são honestas e sem saber se o investimento tem margem de segurança o suficiente para garantir um retorno atrativo.

E ainda que você investigue cada detalhe da empresa e entenda o potencial retorno do investimento, o seu sucesso vai depender do seu comportamento psicológico:

“Se você olhar para as ações como um negócio e tratar o Mercado como algo que não existe para instruí-lo, mas para servi-lo, você se sairá muito melhor com o tempo do que se usasse médias móveis e acompanhasse os anúncios do Fed e todo esse tipo de coisa. O princípio básico foi estabelecido por Ben Graham naquele livro que comprei por alguns dólares [O Investidor Inteligente]. Essa é a história de por que possuímos a American Express, que é um negócio maravilhoso, do por que compramos Coca Cola, que é um negócio maravilhoso, e por que compramos Apple, que é um negócio ainda mais maravilhoso.”

– Warren Buffett no evento anual da Berkshire Hathaway

Ao colocar em prática esses valores, as chances de perder dinheiro diminuem consideravelmente e não perder dinheiro é a regra número 1 e número 2 para qualquer investidor de valor.

“Ah, mas o Warren Buffett é trader”. Levar essa frase a sério é ignorar a genialidade dele.

A genialidade dele foi identificar antes de todo mundo a beleza de comprar uma seguradora e utilizar os recursos mantidos como float (dinheiro que o cliente de uma seguradora adianta antes de reivindicar sua apólice) para comprar participações majoritárias e minoritárias em empresas.

Ele não comprou uma seguradora e vendeu anos depois. A National Indemnity, primeira seguradora comprada pelo Warren Buffett, faz parte da Berkshire Hathaway há 57 anos. Ele mesmo disse aos acionistas em 2004 que se não tivesse adquirido ela, a Berkshire teria sorte se valesse metade do que valia na época.

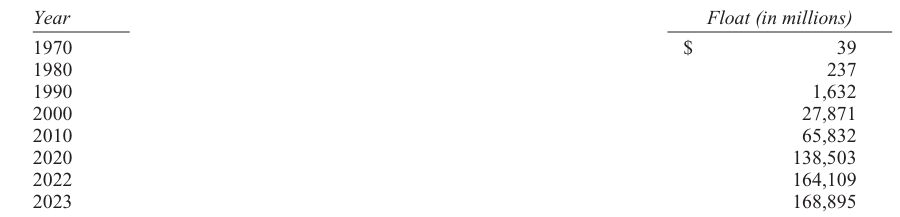

Desde a aquisição da National Indemnity, a Berkshire fez muitas outras aquisições de seguradoras, incluindo a GEICO em 1996 e General Re em 1998. Essas aquisições e a boa gestão delas fez com que o float da Berkshire saísse de US$ 39 milhões em 1970 para US$ 168 BILHÕES em 2023.

Com o float das seguradoras e os aprendizados obtidos com Charlie Munger, que foi quem mostrou à ele a beleza de comprar empresas boas, Buffett adquiriu participações em negócios fantásticos e os segura até hoje, como Coca Cola e American Express. Sem falar na participação na Apple, adquirida no final de 2016.

Essa capacidade de selecionar bons negócios e segurá-los ‘para sempre’ transformaram a Berkshire no colosso que é hoje.

Desde quando Buffett assumiu a Berkshire há 59 anos, a empresa viu seu valor patrimonial por ação crescer de US$ 19 para US$ 390 mil. Isso significa uma taxa acumulada de 18,3% ao ano contra 10,8% do retorno do S&P 500 no mesmo período. Utilizando a magia dos juros compostos, uma pequena vantagem no retorno anual cria uma vantagem enorme no valor total ao longo do tempo: US$ 100 investidos na Berkshire em 1965 se transformariam em US$ 2 milhões em 2023, em comparação com US$ 31,2 mil do S&P 500.

Ter feito um intensivo em Warren Buffett e ter tido a oportunidade inesquecível de participar da conferência anual no último sábado me fez lembrar dos princípios e valores básicos que todo investidor precisa ter. Além do que ter ouvido um senhor de 93 anos falar sobre investimentos e sobre a vida com tanta sobriedade e humildade dentro de um estádio lotado de gente só para ouvi-lo – depois de terem acordado às 3/4 horas da manhã – me fez entender mais sobre legado e tudo que ele representa para a minha profissão.

A primeira vez em Omaha ficará guardada para sempre em minha memória.